創業間もない経営者のための「社内規程と税金」!働きやすさの鍵となる社内規程の定め方についてもわかりやすく解説!

従業員の働きやすさを向上させるために手当を支給する場合、社内規程を整備することで、非課税で支給できるケースがあります。

これにより、従業員の金銭的満足度を効果的に向上させることが可能です。

この記事では、創業間もない経営者が、働きやすい環境づくりとして手当を導入する際に、所得税が非課税となるように社内規程をどのように定めるとよいかについて、わかりやすく解説していきます。

目次

創業間もない会社こそ「社内規程」は必要!

創業間もない経営者は、常に忙しく、時には「社内規程」の整備を後回しにすることもあるでしょう。しかし、社内規程は社内ガバナンス強化の一環であり、一部の手当を非課税で支給するためにも必要です。

「社内規程」と「就業規則」の違い

「社内規程」とは、企業のルールや方針を指します。具体的には、法令を遵守したり、意思決定をおこなったりする際の基準や指針を定めたものです。

一方で、「就業規則」は労働基準法によって定められた法的拘束力を持つものです。就業規則は、常時10人以上の労働者を使用する使用者が作成し、労働基準監督署に届け出なければなりません。

なお、就業規則には、賃金や退職・解雇などの事項などの「絶対的必要記載事項」のほか、退職手当などの「相対的必要記載事項」があります。

出典:厚生労働省「就業規則作成の9つのポイント」

社内規程が必要である理由

冒頭で紹介したとおり、社内規程は社内ガバナンスの維持のために必要です。

小規模な企業では、意思決定や事務の曖昧さが問題になりにくいかもしれませんが、事業規模が拡大するにつれて、明確な社内ルールの策定が不可欠となります。

また、事業の拡大に伴い、地域社会などから法令やコンプライアンスの遵守が求められることが多いため、その点でも社内規程は必要です。

社内規程と税金の関係

社内ガバナンスの維持だけでなく、税の観点からも社内規程は必要です。

経営者の中には、手当などの福利厚生を充実させることで、働きやすさの改善に取り組んでいる方もいるでしょう。

実は、社内規程を策定することで、所得税を非課税で手当を支給することができる場合もあります。

たとえば、出張時の交通費、宿泊費などの立替費用以外に、社員全員に平等な基準によって日当(出張手当)などを支給する場合には、非課税で支給することが可能です。

このとき、上記の「平等な基準」については、社内規程に明記することが望ましいでしょう。

このように、税の観点から必要な社内規程を整備することで、経営にプラスの効果をもたらすことが期待できます。

「社内規程」の具体的な定め方は?

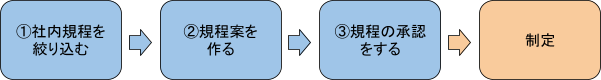

社内規程をつくるには、必要な規程を絞り込み、規程案を作成し、社内承認を得る必要があります。

①自社に必要な「社内規程」を絞り込む

中小企業基盤整備機構が運営するJ-Net21の「起業マニュアル」には、規程のサンプルが掲載されています。

この起業マニュアルを参考にして、自社に必要な規程を検討するとよいでしょう。たとえば、出張が多い企業であれば「旅費交通費規程」を最優先で整備することも考えられます。

②「社内規程」の案を作る

必要な規程が決まったら、次は、社内規程の原案を作る必要があります。しかし、1から規程を作成するのは至難の技です。

そのため、先述した「起業マニュアル」のほか、公的機関が公開しているサンプルや有料サービスとして販売しているものをベースに、自社の運用にあった社内規程にアレンジするとよいでしょう。

③規程の承認をする

従業員が規程を作成した場合は、経営層などが承認をおこないます。

もし、規程の承認手続きがまだ定まっていない場合は「規程管理規程」を作成して、承認方法や管理手順を明確にするとよいでしょう。

なお、労働条件が不利になるように就業規則や関連規程を改訂する場合は、トラブルにつながる可能性があるので、従業員等に十分な説明をおこなうことが大切です。

働きやすさの鍵となる「社内規程」とは

社内規程と働きやすさの関係性について、具体的に解説します。

社内規程の作成により所得税が「非課税」となる手当

手当が非課税であれば、従業員の金銭的満足度を上げることができます。

ここでは、多くの企業で採用されている「通勤手当」「出張時の日当や食事代」「慶弔見舞金」についてわかりやすく解説します。

通勤手当とは?

通勤手当とは、自家用車のほか、バス、電車等の公共交通機関の利用にともなう費用を従業員等に支給するための手当です。

なお、非課税の上限があるため、特に、自家用車での通勤に関する手当については国税庁HPで詳細を確認しましょう。

出張時の日当や食事代とは?

出張時の日当は、一般的に、宿泊費や交通費以外に発生する費用を補うために支給される手当で、出張手当とも呼ばれます。

日当の上限に明確な基準はないため、社内規程で公平なルールを設け、社会一般の常識に照らし合わせて過度に高額にならないよう定める必要があります。

なお、出張時の食事代は、実費精算ができません。出張時の食事代を支給したい場合は、出張時の手当に含めて設定することになります。

慶弔見舞金とは?

慶弔見舞金とは、従業員やその家族に対して支払われる結婚や出産等の祝い金、香典などの弔問金や、病気・ケガの療養時の見舞金などが該当します。

通勤手当支給規程を作るには?

通勤手当を支給するための「通勤手当支給規程」の作成方法について、わかりやすく解説します。

記載すべき項目は?

通勤手当支給規程には、通勤手当の支給要件や支給額の算出方法、支給金額の上限、申請方法などを記載します。

なお、所得税が非課税となる通勤手当の額は、交通手段によって異なりますので、必ず国税庁HPで確認をおこないましょう。

作成のポイントは?

通勤手当を支給しない要件を明確にすることが、従業員とのトラブルを防ぐうえで重要です。

たとえば「自宅から勤務地まで×km以内の場合は通勤手当を支給しない」「遠方からの鉄道利用であっても、×万円以上は支給しない」などと明記するとよいでしょう。

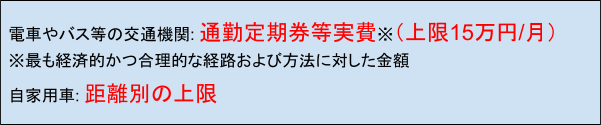

所得税非課税の上限は?

前述のとおり、所得税が非課税となる通勤手当には、上限があります。

電車やバスなどの交通機関だけを利用する場合は「通勤のための運賃・時間・距離等の事情に照らして、最も経済的かつ合理的な経路および方法で通勤した場合」の通勤定期代等が上限になります。ただし、1か月当たり15万円が限度です。

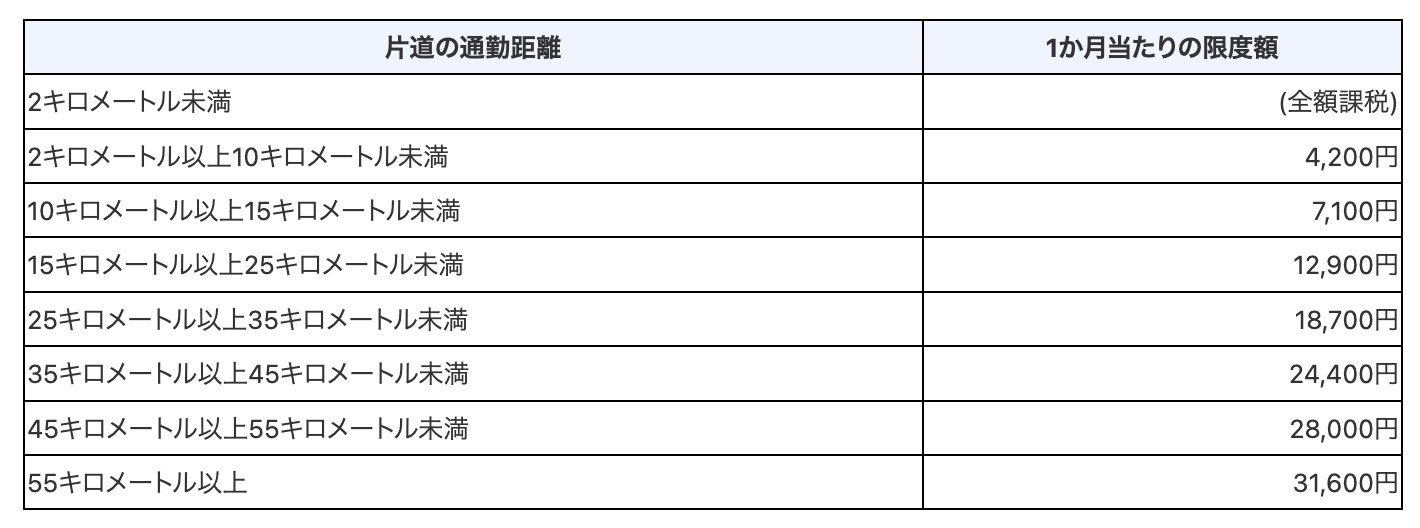

また、自家用車で通勤する場合は、距離別に上限が設けられています。

なお、片道の通勤距離に応じて、1か月の限度額が次のように定められています。

出典:国税庁「No.2585 マイカー・自転車通勤者の通勤手当」

この限度額を超えて支給する場合は、給与として課税されますので注意が必要です。

旅費交通費規程を作るには?

次に、旅費交通費規程の作成方法について説明します。

記載すべき項目は?

まずは、どのような場合が出張に該当するかを明確にします。たとえば「半日以上の外出であれば、日帰り出張とする」など、実態に即した定義が重要です。

なお、日当を支給する場合は、日当支給の条件と金額を明記する必要があるため押さえておきましょう。

作成のポイントは?

まずは「実費精算」か「定額精算」かを決めることが重要です。

特に実費精算の場合は、相場などに基づいた合理的な上限を設定し、それを超えた場合は従業員負担とするなどのルールを定めましょう。

また、役職による交通手段の利用可否(グリーン車やビジネスクラスなど)等も詳細に記載するとよいでしょう。職位を考慮し、公平性の観点から上限を設定することが大切です。

なお、宿泊料や日当の上限額については、国家公務員の旅費規程が参考になります。国家公務員の場合、国内出張の宿泊費であれば7,800円~14,800円、日当であれば1,700円~3,000円の間で、役職や宿泊地域毎に設定されています。

所得税非課税の上限は?

所得税が非課税となる条件は明確にされておらず、出張の目的地や経路、職務・地位等からみて社会通念上妥当な範囲となっています。

前述したとおり、実費精算の場合は合理的な上限を設定し、公平性が担保された規程であれば、問題が生じることはないでしょう。

慶弔見舞金支給規程を作るには?

最後に、慶弔見舞金支給規程の作成方法を解説します。

記載すべき項目は?

慶弔見舞金支給規程には、支給対象の従業員や金額、支給要件、申請手続き、証明のための資料などを具体的に記載し、公平なルールを定めます。

作成のポイントは?

雇用形態や勤続年数に応じて、支給対象を明確化することが可能です。ただし、男女で異なる基準を設けることは、男女雇用機会均等法に違反するため留意しましょう。

また、慶弔見舞金の原資確保も重要です。慶弔見舞金支給規程を従業員に周知すると法的な支払い義務が発生するので、事業規模に合わせた設計と原資の確保が必要です。

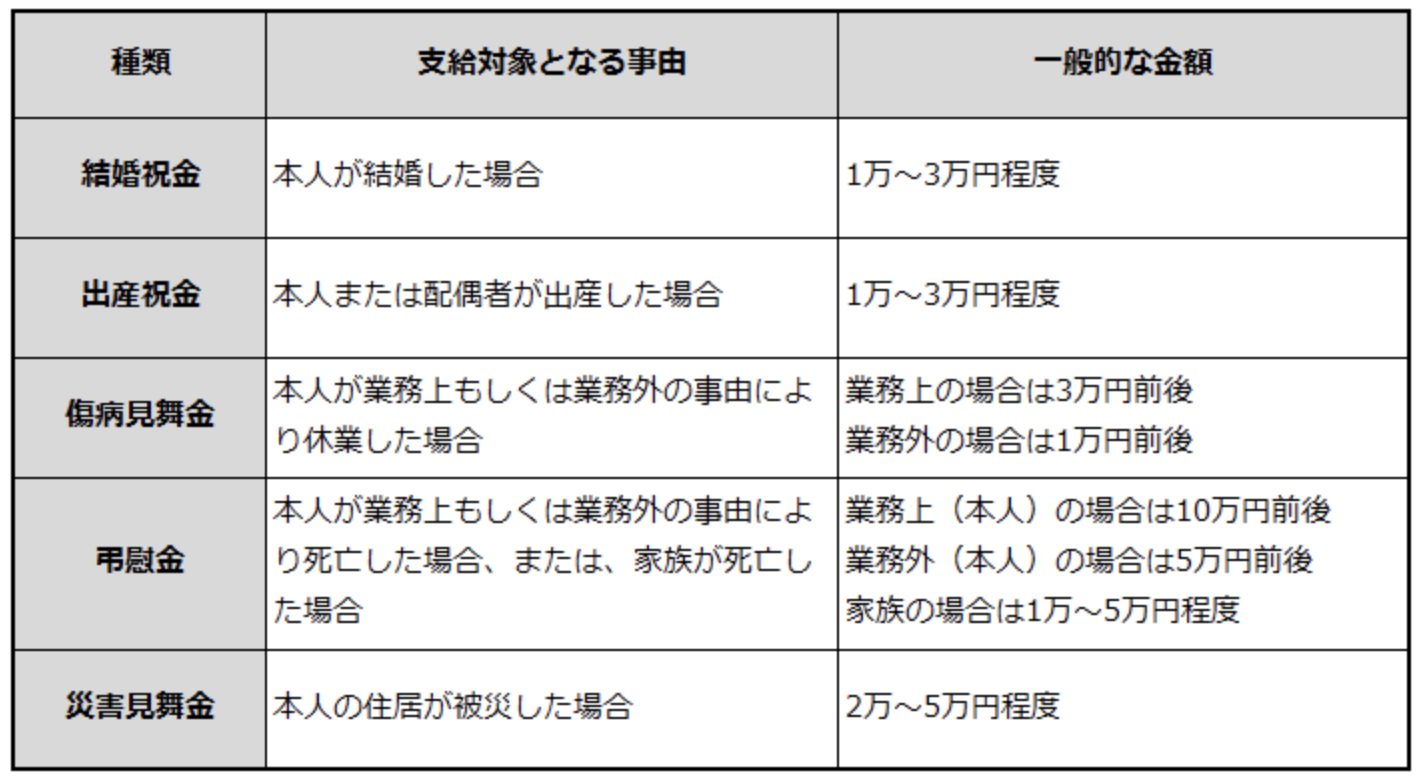

所得税非課税の上限は?

所得税が非課税となる上限は「社会通念上相当と認められるもの」とされており、明確な定義はなされていません。

中小企業庁の「J-Net21」では、慶弔見舞金の相場を以下のように示していますので、これを一つの参考にすると良いでしょう。

出典:中小企業庁「J-Net21 起業マニュアル 慶弔見舞金支給規程」

よくある質問

ここでは、手当に関する一般的な疑問について解説します。

会社が買い取った「有給」は源泉徴収される?

有給が時効を迎えたり、退職者の有給を会社が買い取る場合、源泉徴収の取り扱いは以下のとおりです。

引き続き勤務する従業員の有給を買い取る場合は、給与所得として源泉徴収が必要です。なお、退職者の有給を買い取る場合は、退職所得とする必要があります。

昼食、残業や夜勤の食事代は所得税がかかる?

事業者が弁当や社員食堂で食事を提供している場合は、従業員が半分以上の価額を負担し、事業者の実質的な負担が一か月で3,500円以下であれば、非課税で食事代を支給できます。

一方、残業や夜勤時の食事提供は、事業者が全額負担していても所得税が非課税となります。

なお、事業者が従業員に現金で支給する場合は、深夜勤務者に直接夜食を提供できない場合に限り、一回300円以下であれば非課税で支給できますので、おさえておきましょう。

まとめ

この記事では、創業間もない経営者に向けて「社内規程と税金」に焦点をあて、重要なポイントを解説しました。

創業間もない経営者にとっては、社内規程の整備が煩雑に感じられることもあるかもしれませんが、社内ガバナンスの一環として欠かせないものです。さらに、手当などの福利厚生は、組織全体の健全な発展と従業員のモチベーション向上に直結します。

社内規程のポイントを理解し規程の整備に取り組むことで、事業の発展を図る手助けとなるでしょう。

※注:税理士に社内規程と税金について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ