償却資産税がかからない「一括償却資産」と「中小企業者等の30万特例」はどちらがお得?節税効果を徹底解説!

パソコンなどの少額の資産を購入したとき、経費にする方法にはいくつかの選択肢があります。

どの方法を選ぶかによって当期の節税額が大きく変わる可能性があるため、各制度のポイントを正しく理解することが重要です。

この記事では、減価償却の特例である「一括償却資産」と「中小企業者等の30万特例」に焦点をあて、節税効果や注意点をわかりやすく解説します。

また、具体的なケースをもとにシミュレーションをおこない、一括償却資産と中小企業者等の30万特例のどちらが得なのかについても解説しますので、ぜひ最後までご覧ください。

目次

「償却資産税」ってなに?

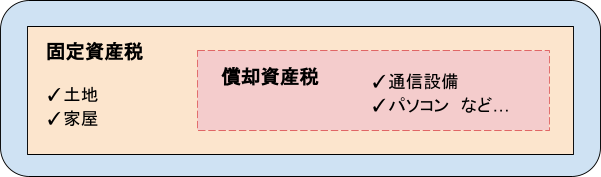

「償却資産税」とは、固定資産税の一種で、保有している償却資産が150万円以上ある場合に課せられます。ここでは、償却資産の概要や固定資産税との違いについて解説します。

そもそも「償却資産」とは

「償却資産」とは、土地や家屋以外の事業に利用可能な資産を指します。

償却資産税は固定資産税の一種であるため、償却資産がある市町村や都に対して納税をおこないます。

なお、以下の資産は、償却資産税の申告対象外です。

- 自動車

- ソフトウェアや特許権などの無形資産

固定資産税と償却資産税との違い

厳密には、償却資産税という税金はありません。

償却資産税は、あくまでも固定資産税の一種であり、土地と家屋を除いた10万円以上の資産に対してかかる税金を「償却資産税」といいます。

なお、後ほど詳しく解説しますが、20万円未満の資産については一括償却資産という特例制度を利用することで、償却資産税の課税対象外となります。

固定資産税と償却資産税は、資産の所有者に対して課せられる税金ですが、固定資産税は固定資産(土地と家屋)の所有者に対して課せられ、償却資産税は償却資産(土地と家屋以外の資産)に対して課せられるという点で違いがあります。

「減価償却」ってなに?

「減価償却」とは、資産の取得に要した金額を、一定のルールに従い経費に計上する手続きのことを指します。ここでは、減価償却の必要性や計算方法、特例について解説します。

減価償却はなぜ必要?

たとえばパソコンを取得した場合、経年劣化などにより、年々価値が減っていきます。減価償却により、この価値の減少分を資産の実際の価値に反映することができます。

また、減価償却は、資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続きであるため、事業の収益と費用を適切に計算することが可能となります。

減価償却の計算方法

減価償却の計算方法には、おもに「定額法」と「定率法」があります。どちらの場合も、定められた耐用年数に応じた償却率を使用します。

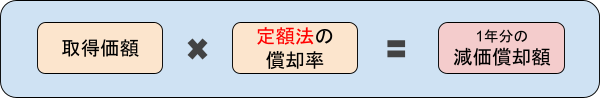

定額法

「定額法」は、毎年一定額を経費に計上する計算方法です。減価償却資産の償却率等表で定められた「定額法償却率」により、以下のように計算します。

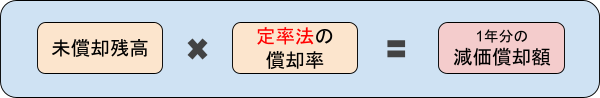

定率法

「定率法」は、減価償却費が年々少なくなる計算方法です。減価償却資産の償却率等表で定められた「定率法償却率」により、以下のように計算します。

減価償却の特例とは?

長期にわたって使用する10万円以上の資産については、土地を除いて、減価償却をおこなわなくてはなりません。

しかし、少額のものであれば、以下のような特例を適用できるケースもあります。

- 一括償却資産

- 少額減価償却資産

各特例について、詳しく説明します。

「一括償却資産」ってなに?

一括償却資産とは減価償却の特例の一つであり、20万円未満の減価償却の対象となる資産に対して適用することができます。ここでは、一括償却資産の概要やメリットなどを解説します。

一括償却資産とは?

一括償却資産という名称から「一括で経費に計上できる」と認識している方もいるかもしれませんが、実は一括で経費計上できません。

ここでいう一括とは、複数の資産を「一括で管理してよい」という意味です。

本来であれば、資産ごとに減価償却費を算出するなど、個別に管理が必要です。

しかし、一括償却資産を利用すると、当期に購入した複数の資産を合計し、36か月で割ったものに当期の月数を掛けた額を費用として計上できるため、管理にかかる手間を軽減することができます。

一括償却(3年償却)すると償却資産税がかからない

一括償却資産は、償却資産税がかかりません。

また、この制度には上限額がないため、当期に購入した20万円未満の資産であれば、いくつでも一括償却資産にすることができます。

「中小企業者等の30万特例」ってなに?

「中小企業者等の30万特例」は、正式には「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」と呼ばれ、名前のとおり青色申告者や中小企業のみが利用可能な特例制度です。

中小企業者等の30万特例とは?

「中小企業者等の30万特例」は、30万未満の資産は1年で経費に計上することができる特例です。

先ほど解説した「一括償却資産」との違いは、以下のとおりです。

| 少額減価償却資産 (中小企業者等の30万特例) |

一括償却資産 | |

| 適用対象 | 青色申告や中小企業のみに限定 | だれでも利用可 |

| 償却資産税 | 課税対象 | 課税対象外 |

| 一括経費計上 | 可能 | 不可(3年償却) |

| 資産額 | 30万円未満 | 20万円未満 |

| 上限額 | 合計で300万円以下 | 上限なし |

この制度は、令和6年3月31日までの特例措置でしたが、令和6年度の税制改正で2年間の延長が決定されています。そのため、令和8年3月31日までは300万円まで利用可能です。

「一括償却」と「中小企業者等の30万特例」の節税効果をシミュレーション

中小企業の場合は、一括償却資産と少額減価償却資産の両方の特例が利用できるため、節税効果の高い特例を利用する方がよいでしょう。

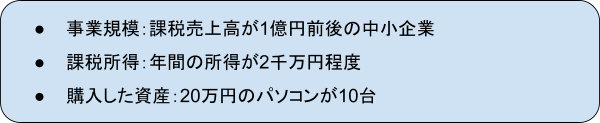

ここでは、以下のケースを用いて「一括償却」と「中小企業者等の30万特例」のどちらを利用した方が節税効果が高いのかを確認します。

まずは、一括償却資産を選択した場合の節税効果をみてみましょう。

一括償却資産を利用する場合

一括償却資産を選択する大きなメリットは、償却資産税の納税が不要になる点です。

一方、デメリットとしては、一括で経費に計上することができないため、手続きを簡素化する効果が限られることがあげられます。

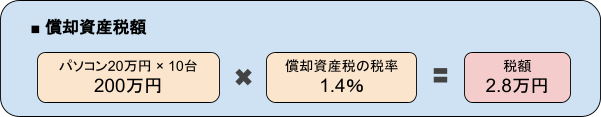

ここでは、一括償却資産の節税効果を確認するため、20万円のパソコン10台の償却資産税をシミュレーションします。

一括償却資産を利用した場合の償却資産税の節税効果は、2.8万円です。

中小企業者等の30万特例を利用する場合

中小企業者等の30万特例を利用すると、一括して経費に計上できます。そのため、当期の法人税の負担を軽減できます。

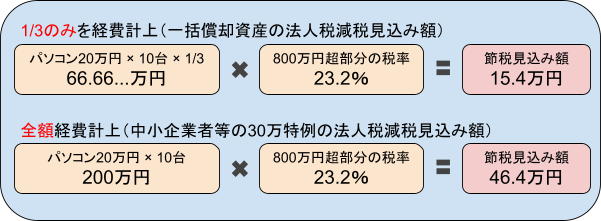

ここでは、一括償却資産の特例を適用した場合と、中小企業者等の30万特例を適用して一括で経費にした場合とを比較します。

図のとおり、中小企業者等の30万特例を利用する方が、当期の法人税を31万円(46.4万円-15.4万円)軽減できます。

ただし、上記のケースのように保有している償却資産が150万円以上の場合は、中小企業者等の30万特例を選択すると償却資産税の納税が必要です。

そのため、先ほど算出した償却資産税の2.8万円を考慮すると、トータルで28.2万円の納税額を軽減できることがわかりました。

一括償却資産と中小企業者等の30万特例のどちらが得なの?

| 一括償却資産 | 中小企業者等の30万特例 | |

| メリット | 償却資産税を納めなくてよい 3年間で考えると、節税効果が高い |

減価償却の手間を削減できて、資産を購入した年の法人税を軽減できる 1年間だけなら、節税効果が高い |

今回のシミュレーションで判明したとおり、中小企業者等の30万特例を利用したほうが、当期の税負担を軽減できます。

しかし、中小企業者等の30万特例は2年目・3年目に計上できる経費を一括で計上しただけなので、3年間のトータルで考えた場合の納税額は変わりません。さらに、中小企業者等の30万特例を選択すると、償却資産税を納税しなくてはなりません。

したがって、単年で節税効果を大きくしたい場合は「中小企業者等の30万特例」が効果的です。一方、3年間トータルで納税額をおさえたい場合は「一括償却資産」を選択するとよいでしょう。

消費税は「税抜経理」の方が特例を適用しやすい

「一括償却資産」や「中小企業者等の30万特例」を適用する場合の判定は、一般的に税込経理の場合は税込額、税抜き経理の場合は税抜額でおこなわれます。

そのため、資産の取得価額が税込で20万円(あるいは30万円)以上となる場合であっても、税抜き経理をおこなうことでこれらの特例を適用できる可能性があり、その点で有利であるといえるでしょう。

ただし、免税事業者の場合は、税抜経理をおこなっている場合でも税込額で判定をしなくてはならない点に注意が必要です。

まとめ

この記事では、減価償却の特例である「一括償却資産」と「中小企業者等の30万特例」についてわかりやすく解説しました。

償却資産税は固定資産税の一種で、土地や建物以外の事業で利用可能な資産にかかる税金です。

資産の取得価額が20万円未満の場合には「一括償却資産」とすることで、償却資産税を支払う必要はありませんが、3年間に分割して費用計上するため「中小企業者等の30万特例」に比べ、法人税の減税効果は小さくなります。

その点「中小企業者等の30万特例」であれば、30万円未満までの資産を一括で経費計上できるため法人税の節税効果が大きくなりますが、対象が中小企業者に限られ、また、300万円の上限金額がある点に注意が必要です。

それぞれの特例のポイントをおさえ、自社の状況を踏まえてより適切な特例を選択することをおすすめします。

※注:税理士に減価償却の特例について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ