【経営者必見!】社員旅行は節税できる?経費にするポイントを徹底解説!

多くの経営者が、従業員との結束を強化し、社内の円滑なコミュニケーションを促進する手段として「社員旅行」を検討しています。

社員旅行は福利厚生の一環として捉えられ、従業員の満足度向上につながる可能性があります。そのうえ、社員旅行の費用で節税もできるなど多くのメリットがあるため、経営者にとって魅力的な選択肢でしょう。

この記事では、社員旅行で節税をしたいと考える経営者に向けて、条件や注意点などをわかりやすく説明します。経費にするポイントも解説しますので、ぜひ最後までお読みください。

目次

社員旅行で節税できる?

社員旅行で節税するには、税務上の「損金」にする必要があります。

損金とは、課税所得から差し引きできる税法上認められた経費です。社員旅行を損金に計上できれば納税額を軽減できることから、節税効果が期待できます。

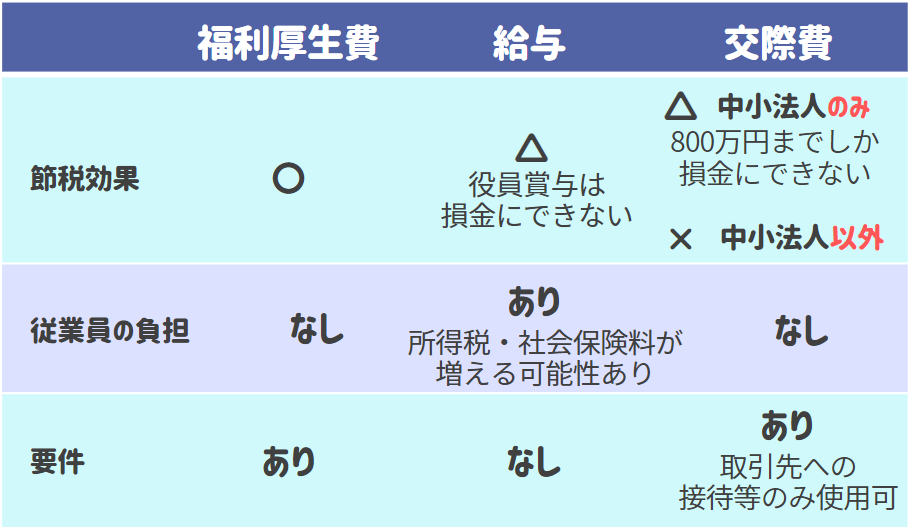

しかし、社員旅行を損金とするためには、一定の要件を満たさなくてはなりません。さらには、福利厚生費や給与など、適用される科目によって要件や節税効果が異なるため注意が必要です。

たとえば、「給与」として処理する場合は、特別な要件がないため旅行の自由度が上がりますが、役員については損金に計上できないケースもあります。

詳細は後ほど解説しますが、適用される科目によってメリットとデメリットがあるという点をおさえておきましょう。

社員旅行を経費にする条件は?

社員旅行を経費とするための明確な規定はありませんが、社会通念上、従業員のレクリエーションを目的とした一般的な旅行と認められる必要があります。

主に次の3つの観点から、総合的に判断されます。

全従業員を対象にしたレクリエーションが目的であり、旅費が高額過ぎない妥当な金額であるなど、世間一般の基準と照らし合わせて妥当であれば経費として認められます。

なお、科目による節税効果や従業員の負担などの違いは、下表のとおりです。

これらの違いを理解したうえで、社員旅行を計画しましょう。

福利厚生費として処理するには?

社員旅行を福利厚生費で処理するためには、以下の要件を満たさなくてはなりません。

なお、社員旅行の費用は、福利厚生費以外でも処理ができますが、福利厚生費以外の場合は、従業員の負担が増えたり節税効果が無かったりなどのデメリットがあるため、福利厚生費で処理ができるように計画を立てるとよいでしょう。

ここでは福利厚生費として認められるための要件を、一つずつ解説します。

旅行期間は4泊5日以内

旅行期間は、4泊5日以内が望ましいとされています。

なお、海外旅行の場合は現地滞在期間だけで判断されるため、機内泊の期間はカウントしなくても問題ありません。

全従業員の半数以上が参加

社員旅行はすべての従業員が対象のため、全従業員の過半数が参加するように計画しましょう。

参加者が50%以下であっても、総合的に判断し経費への計上が認められるケースもありますが、あくまで全従業員のレクリエーションが目的であるため、できるだけ多くの従業員が参加できるよう配慮することが大切です。

なお、事業の特性上、全従業員が同時に旅行することが難しい場合は、部署や支店単位など複数班に分けての実施でも問題ありません。

旅行費用が常識の範囲内におさまっている

社員旅行の費用を損金算入するためには、旅行費用が常識の範囲内であることが求められます。

そのため、旅行先はあまり高額とならない場所を選ぶとよいでしょう。そして、複数の旅行会社から見積もりをとり、一般的な相場価格を把握したうえで計画を立てることが大切です。

福利厚生費として処理できないケースは?

これまで解説した「福利厚生費で処理するための条件」を満たしていない場合は、給与や交際費などで処理しなくてはなりません。

たとえば、会社への貢献度が高い従業員だけを対象とした旅行は、従業員のレクリエーションというより「報奨」という意味合いが強いため、「給与」での処理が適切です。

給与であれば損金算入の要件が厳しくないため、旅行の自由度が上がるというメリットがあります。一方で、従業員にとっては、給与所得が増えると所得税や社会保険料が増加するため、金銭面での負担などのデメリットが生じます。

なお、社員旅行に取引先を招待して接待をおこなう場合は、「交際費」として処理します。この場合、交際費を損金に計上できるのは中小法人だけで、金額も年間800万円までしか損金へ計上できないなどの制約がある点に注意が必要です。

このように、処理する科目によって節税効果が異なるため、計画を立てる際には留意しましょう。

社員旅行で節税するにはどうすればいい?

社員旅行の費用を損金にできれば、課税対象となる利益から社員旅行の負担額を差し引くことができ、納税額を軽減できます。そのため、社員旅行で節税するためには、経費として計上できるよう計画することが大切です。

ここでは、社員旅行の費用を損金算入するためのポイントについて解説します。

就業規則に書いておく

社員旅行で節税するには、以下の内容について「就業規則」に書いておくことが大切です。

- 旅行の目的

- 参加対象者

- 従業員と会社の旅行費用の負担割合

など

就業規則を設け「全従業員を対象にレクリエーションを目的とした社員旅行を定期的に実施する」という社内ルールを決めておくことが大切です。

旅行期間に注意する

福利厚生費で処理したい場合、旅行期間は4泊5日以内で計画しましょう。

先ほども解説したように、海外旅行のように移動時間が長い場合は、機内泊の日数をカウントしなくてよいのですが、その分、旅費が高額になりがちです。

社員旅行を経費にする場合、旅費の会社負担額をおおむね15万円以内におさめなくてはなりません。また、旅行により長期間にわたって業務が停滞するため、調整の手間も増えます。

そのため、社員旅行は4泊5日以内におさめる方がよいでしょう。

参加者に注意する

社員旅行は、すべての従業員が参加できるようにしましょう。

以下に該当する場合は、福利厚生費ではなく「給与」として処理しなければなりません。

- 役員や評価の高い従業員だけなど、参加者を制限している

- 従業員の家族も参加可能とし、旅行費用を会社が負担している

なお、従業員の家族については、家族の費用を従業員が実費で支払えば福利厚生費として認められます。しかし、会社が負担する場合は、家族の旅費負担額もまとめて従業員の給与とするため、所得税の負担が大きくなります。

社員旅行は、会社で働く従業員のための旅行です。参加対象者が役員や一部の従業員のみに限定されていたり、従業員の家族の旅行費用を会社が負担していたりすると、福利厚生費として認められない点に注意しましょう。

参加できない社員へ金銭の支給に注意する

自己都合で社員旅行に参加しない従業員に対し、お金や旅行券などを支給してはいけません。

自己都合が理由の不参加者に金銭を支給すると、参加した従業員に対する負担金まで給与として処理することになります。

しかし、不参加の理由が業務都合であれば、社員旅行に参加した社員については福利厚生費で処理ができる点をおさえておきましょう。

実施レポートを作成する

社員旅行後は、税務調査に備え実施レポートを作成しておくとよいでしょう。社員旅行をおこなった証拠となるよう、実施レポートには以下の内容を記載します。

- 実施日

- 旅行の行き先

- 目的と内容

- 参加者

- 費用

また、旅行で訪問した施設のパンフレットや従業員へ送付した社員旅行の案内メールなども旅行の証拠になるので、実施レポートと一緒に保管をしておくとよいでしょう。

まとめ

この記事では、社員旅行で節税をおこなうための仕組みや旅行の条件、注意点などについて解説しました。

社員旅行を福利厚生費にするためには、次の条件を満たしている必要があります。

- 旅行期間が4泊5日以内である

- すべての従業員を対象にしている

- 旅費の負担が常識の範囲内におさまっている

上記のほかにも注意点がありますが、ポイントをおさえればそれほど難しいことはありません。社員旅行をビジネスの一環として有効活用し、節税効果を最大限に引き出しましょう。

税理士に「社員旅行と節税」について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ