銀行の融資を引き出す決算書!経営者が押さえるべきポイントを解説

新規事業の立ち上げや資金繰りに課題が生じた場合、大きな資金が必要になることがあります。こうした状況において、頼りになるのが銀行からの融資です。

融資額を増やしたい場合や利息などの借入条件を有利にすすめたいときには、銀行に提出する決算書の内容が極めて重要なポイントとなります。

この記事では、融資申請時に銀行が重視する決算書のポイントや、融資の確率を高める方法について解説します。融資に関するよくある質問についてもわかりやすく解説しますので、経営者の方はぜひ最後までご覧ください。

目次

銀行に決算書を提出する理由

決算書は、いわば「企業のお金に関する成績表」です。

財務のプロである銀行の融資担当者は、決算書から事業の健全性や資金繰りの安全性などがわかります。

銀行は、利息を得るために会社にお金を貸しているのであり、返せる見込みのない企業にはできれば貸したくないものです。

そのため、銀行は提出された決算書などの書類をとおして、「お金を貸していい会社なのか」「どのような条件でいくらまで貸せるのか」を判断します。

決算書からわかること

決算書は、会社法と税法でやや定義が異なりますが、主に「貸借対照表」「損益計算書」「株主資本等変動計算書」「キャッシュ・フロー計算書」からなる一連の会計書類です。

貸借対照表は企業の財務状況を示し、損益計算書は業績を示します。さらに、キャッシュ・フロー計算書は、現預金に関する動きを明らかにします。

これらの書類は、複数年度を比較することにより、会社の成長度合いや今後の予測を立てる指標としても利用が可能です。

この記事では、融資で特に重視される「貸借対照表」と「損益計算書」に絞って解説します。

決算書以外から確認すること

融資の際は、決算書以外にも以下のような書類を提出します。いずれも、決算書の数字を裏付けるという視点で銀行が確認するためです。

これらの情報を集めることで、融資担当者は決算書の数字ではわからない定性面についてもチェックをしています。

銀行が決算書から読み取るもの

銀行は、融資した資金が全額回収できるかどうかという「回収可能性」を非常に重視しています。

基本的に、利益が出ている会社や資金繰りが順調である会社は倒産の可能性が低く、銀行からみて融資先として好ましいと判断されます。

また、経営者が明瞭な会計処理をおこなっているかも重要なポイントです。仮勘定が多いなど不正な経理が疑われる場合は、マイナスポイントになるので注意しましょう。

企業体力

決算書からわかる「企業体力」にはいくつか指標がありますが、そのなかでも銀行が重視するのは「自己資本比率」と「流動比率」です。

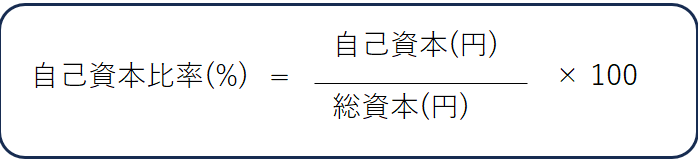

自己資本比率

自己資本比率は、会社のすべての資本のうち「自己資本」が占める割合を指し、以下の数式で表されます。

自己資本とは、株主から調達した出資や利益剰余金など、返済の必要のない調達源泉のことです。一般的には、自己資本比率が高いほど経営が安定しています。

一方で、外部から調達する借入金や社債などの負債が多いと、資金の外部流出が多くなるため経営の安定性の維持が困難です。

そのため、自己資本比率が高いほど、銀行の融資は受けやすくなるといえます。

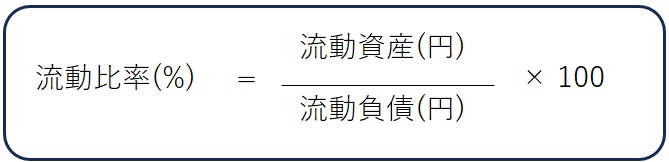

流動比率

流動比率は、決算書の貸借対照表のうち以下の数式で表される指標です。

流動資産および流動負債は、短期間(1年以内)に現金として回収される資産または負債です。流動比率が100%を上回る場合は回収の割合が多く、資金繰りが安定しているとみなされます。

一方で、流動比率100%を下回る場合は、支出の割合が多いため、資金が会社の外部に流出しており、借入の返済にも少なからず影響をおよぼすと考えられます。

返済可能性

銀行の立場からすると「毎月決まった元本と利息を遅滞なく支払ってもらうこと」によって、はじめて収益を得ることができます。そのため、企業の返済能力は、融資にあたって特に重視されます。

債務償還年数

債務償還年数は、以下の数式であらわされる指標です。

![]()

これは、決算書から「返済能力」を判断する数値であり、融資をおこなう銀行にとっては特に重要な指標です。返済額に対して十分な利益があるほど債務償還年数は短くなり、融資を受けやすくなります。

実態財務

銀行は、主に貸借対照表の一部科目に注目し「実態財務」を判断します。

たとえば、売掛金や棚卸資産は「実際に現金として回収できるか」がチェックされます。そのため「売上の架空計上による売掛金が発生していないか」「取引先とのトラブルにより売掛金の回収が滞っていないか」の2点は、審査のうえで重要な判断材料となります。

このほかにも、減価償却費を正しく計上していない場合は、銀行側が適正な減価償却費に補正して審査します。

このように、銀行は実態に即した財務諸表に直して融資の審査をおこないます。粉飾決算などはすぐに見抜かれますので、十分に留意しましょう。

決算書から考える経営の改善ポイント

これまでに述べたとおり、銀行が融資にあたり決算書を重視するのは、企業の状態を数字から判断するためです。

したがって、融資を受けやすくするためには、事業者自身も決算書を有効に活用し、経営を改善する姿勢を銀行にアピールすることが重要です。

使途不明な勘定はないか

銀行は、使途が不明な勘定科目を嫌います。なお、「貸付金」(特に役員に対するもの)は、以下の理由で銀行から厳しくチェックされます。

- 不明瞭な支出が、費用ではなく貸付金で処理されているケースがある

- 中小企業では、役員貸付金は社長など個人に対する支出であることが多く、私的流用が疑われる

- 場合によっては、役員への報酬とみなされる

銀行から融資を受ける場合は、貸付金を全額返済するようにしましょう。貸付金がある場合は融資が減額されたり、そもそも融資を受けられなかったりすることがあります。

また、「仮払金」や「仮受金」などの仮勘定も、融資の審査に悪影響を及ぼすことがあります。これらは、本来、収益や費用がすべて明確になっていれば発生しない勘定科目であるため、「不明瞭な経理処理」とみなされるケースがあるためです。

やむをえず使用する場合は、取引先や取引内容、収益・費用化の時期をできるだけ具体的に説明できるように準備しておきましょう。

不良債権はないか

不良債権とは、長期間回収できずに残っている債権や現金化できていない資産のことです。銀行は、不良債権が多額に計上されていないかの判断もおこないます。

不良債権が多い場合、資金繰りに難があり、銀行が融資をしたとしても返済が滞る可能性があると判断されかねません。

一般的には「売掛金」「商品」などの在庫をあらわす勘定科目が、融資審査のチェック対象となります。

売掛金は、基本的に、長くとも3か月程度で回収されるべき営業債権です。そのため、半年以上滞留している売掛金がある場合は「資金繰りに問題がある」と判断される可能性があります。

このほかにも、「取引先とのトラブルが発生していないか」や「架空計上がないか」も疑われる要素です。取引先の倒産など妥当な理由がある場合は、貸倒処理をするなど適切な会計処理をおこないましょう。

同様に、商品の在庫を長期間抱えている場合は、不人気商品などの在庫が多く存在すると判断されるケースがあります。この場合は、回収見込みの薄い債権に対しては貸倒引当金を設定するか損失として処理し、できるだけ適正な財政状態を表す会計処理をおこないましょう。

利益は十分か

当然のことながら、銀行は「利益が十分に確保できるか」についても注目します。利益が不十分であれば、融資を回収できる可能性が低くなるためです。

決算書の利益項目は、営業利益、経常利益、当期純利益など複数ありますが、特に銀行は「経常利益」に注目します。

経常利益は、通常の営業活動において生じる売上から原価と販管費を差し引いた利益を指すものであり、会社が本来持っている「稼ぐ力」を最もよく表す項目です。

さらに、銀行は単年度の経常利益だけではなく、2~3年分の決算書の推移もチェックしています。

毎期連続で経常利益がプラスであれば、融資において有利です。一方で、3期連続で経常利益がマイナスだと融資を受けにくくなる可能性があるため、経営が改善する見込みがあることをきちんと立証できる事業計画が必要になります。

融資に関するよくある質問

ここでは、融資に関するよくある質問をまとめます。

決算書以外で重要な項目

融資の際には決算書が重要な書類となりますが、経営者の言葉や企業理念を説明できる「事業計画書」の準備も大切です。

これは、銀行が「企業がどのようなビジョンをもって経営しているのか」を知ることで「きちんと返済をおこなうか」を判断するためです。

経営の透明性も、融資審査では重要です。事業や利益構造について明確に説明できるようにしましょう。

融資に関する相談先

融資に関しては、顧問税理士がいる場合は、まず税理士に相談しましょう。銀行に提出する必要書類について、相談できます。顧問契約を結んでいない場合でも、スポットでの相談が可能な税理士もいます。

まとめ

融資を受けるためには、ポイントを押さえた決算書の提出が必要です。融資審査でチェックされる項目はある程度決まっているため、まずは要点を把握しておく必要があります。

たとえ赤字であっても、今後の見通しを明確に説明できる状態であれば悲観することはありません。

この記事を参考に決算書の内容を見直し、準備を整えてから融資担当者との折衝に望みましょう。

※注:税理士に銀行の融資について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ