株式会社設立の手続きを丸ごと解説!設立登記から登記後の手続き、融資までを徹底ガイド

株式会社を立ち上げようと思っている方のなかには「必要書類や費用がわからない」「登記って難しそう…」「設立資金が足りない」など、さまざまな不安を抱えている方もいるでしょう。

会社設立は簡単ではありませんが、手順を理解して進めていけば誰でもできます。

この記事では、設立登記から資金調達のための融資制度まで、株式会社を設立するための手続きを丸ごと解説します。正しく理解すれば不安が解消され、スムーズに手続きを進められますので、ぜひ最後までお読みください。

目次

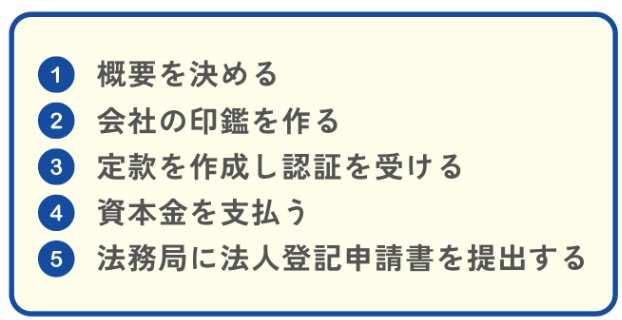

設立登記の5ステップ

会社を設立する際は、設立登記が必要です。多くの書類を準備する必要があるため複雑に感じるかもしれませんが、正しく理解すれば適切に進めることができます。

上記で示した「5つ」のステップを、一つずつ詳しく説明します。

概要を決める

まず、会社の基本的な概要を決める必要があります。会社の名前(商号)、事業目的、事業年度、所在地、資本金の額、持株比率、役員構成など、会社運営の基盤となる重要な項目を決めなければなりません。

これらの項目は、後のステップで説明する「定款」に記載されますので、この段階でしっかりと計画を立てることが大切です。

次に、特に重要な「3つ」の項目について説明します。

事業目的

会社がどのような事業をおこなうのかを、具体的に決める必要があります。たとえば、「エステティックサロンの経営」「店舗経営に関する材料・美容機器および化粧品の販売」など、関連する業務をすべて記載するようにしましょう。

注意すべきなのは、行政の許認可が必要な事業をおこなう場合は、法文どおりの業務名を記載しておく必要がある点です。事業目的に記載しても問題ないかどうか、事前に担当の部署に確認しておくのが望ましいでしょう

事業年度

事業年度は、最長1年で決めることができます。

1年以内の好きな月に設定することも可能ですが、最長の1年にしておいた方が決算処理や納税を先伸ばしにできるため、余裕をもって事業をおこなえるでしょう。

資本金

資本金の額は、法律上1円から可能です。

しかし、資本金が低すぎると会社の信頼度に影響を与えかねません。事業を始めてから資金不足に陥るリスクも考慮して、最初の3か月間は事業をスムーズに運営できる程度の金額を資本金として用意することが望ましいでしょう。

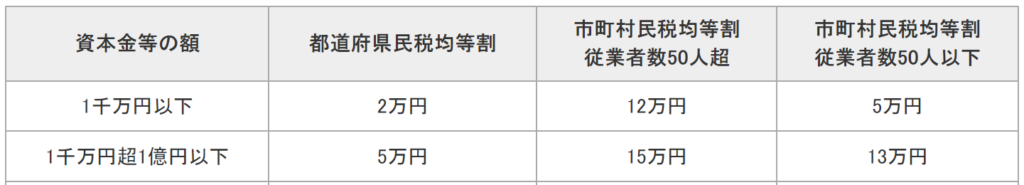

また、消費税と法人住民税の均等割においては、資本金1,000万円がひとつの指標になっています。

新設法人は、消費税の算定基準となる基準期間がないため通常は消費税が免除されますが、資本金が1,000万円を超える会社は免除されません。

法人住民税の均等割は、資本金等の額によって決まります。下表のとおり1,000万円を超えると金額が上がるため、押さえておきましょう。

出典:総務省 「法人住民税 税額の計算方法」

このように、消費税の納税義務や法人住民税の均等割の金額は、資本金1,000万円がひとつのラインになっています。

資本金が決まったら、1株あたりの価格を決めます。特に理由がなければ、1株の価格を1万円とするケースが多いので押さえておきましょう。

会社の印鑑を作る

会社設立にあたり、一般的に用意した方がよい印鑑は以下のとおりです。会社の印鑑は、設立の初期段階で準備しておきましょう。

- 会社の実印(代表取締役):法務局に登録する印鑑であり、契約書や重要な書類に押印する重要な印鑑です

- 角印:請求書や送付状など、日常業務で使用する会社の認印のようなものです

- 銀行印:法人口座開設のための印鑑です

また、会社の名前・代表者名・住所・電話番号などが入ったゴム印も作っておくと便利です。

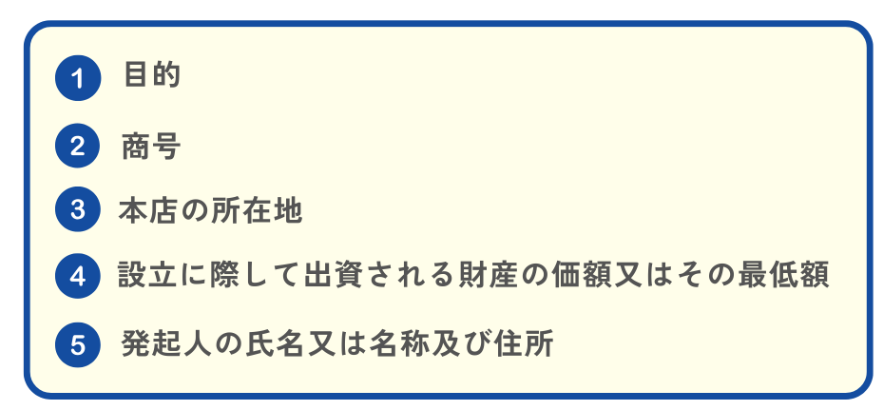

定款を作成し認証を受ける

定款は、会社の基本的なルールや方針を定めたもので「会社の憲法」とも呼ばれるほど重要なものです。基本的にはステップ1で決めた概要を記載しますが、次の5点は必ず記載しなければなりません。

定款が完成したら、公証人に認証を受ける必要があります。

これは定款の作成とその内容が明確かつ適正であることを保証し、将来起こりうるトラブルや不正行為を防止するためのもので、本店の所在地を管轄する公証役場でおこないます。

資本金を支払う

定款が認証されたら、あらかじめ決めていた資本金を支払います。

この時点では法人の口座がないので、通常は発起人(出資者)の個人口座にお金を振り込みます。振り込みが完了したら、振り込みが確認できる通帳のコピーを取っておきましょう。このコピーは、後に法務局での登録手続きで必要な添付書類として提出する必要があります。

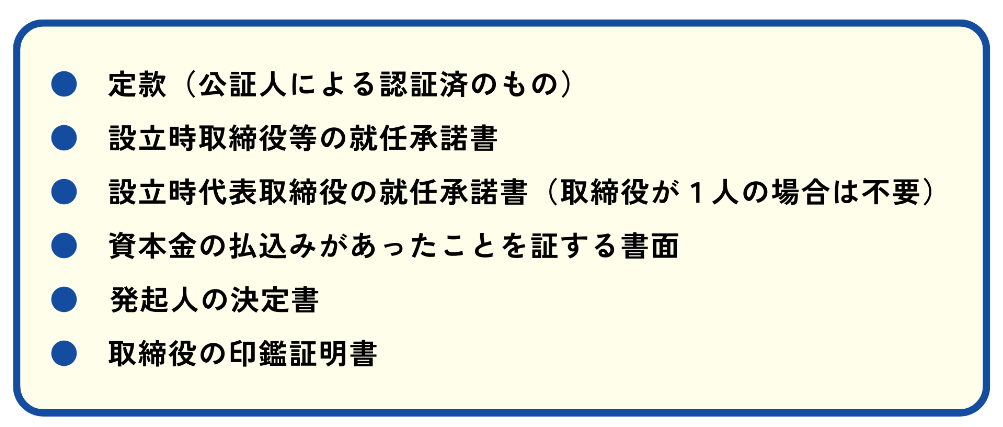

法務局に法人登記申請書を提出する

すべての準備が整ったら、本店の所在地を管轄する法務局に設立登記の申請をおこないましょう。

設立登記の申請では、株式会社設立登記申請書のほか、必要な添付書類があります。主な書類は、以下のとおりです。

これらの添付書類は定款の内容等によって変わってきますので、事前に管轄の法務局で確認しておくと安心です。

設立時に費用は必要?

会社設立には、さまざまな費用が必要になります。ここでは、資本金を500万円とした場合で、シミュレーションします。

| 費用の内容 | 金額 | 備考 |

| 定款に貼付する印紙代 | 4万円 | オンライン申請の場合は不要 |

| 定款認証の手数料 | 5万円 | 資本金100万円未満:3万円

資本金100万円以上:300万円未満:4万円 資本金300万円以上:5万円 |

| 定款謄本発行手数料証明書 | 2,000円 | 1枚250円(8枚で計算) |

| 登録免許税 | 15万円 | 払込資本金の0.7%(ただし、最低15万円) |

| 合計 | 24万2,000円 |

※自治体や商工会議所が開催している創業セミナーを受講すると、登録免許税が半額になるメリットを受けられる場合があります。管轄の自治体で、確認しましょう。

このほかにも、先に述べた会社の印鑑の作成費用や、添付書類の印鑑証明書の取得費用などの費用などがかかってくることを想定し、計画的に準備することが重要です。

設立登記後の手続き

会社設立登記が完了したら、必要書類の提出や口座開設など、いくつかの手続きが必要になります。

税務署へ書類を提出する

会社の設立後に、本店の住所を管轄する税務署に提出する「3つ」の書類について順に解説します。

法人設立届出書

会社設立の日から2か月以内に、「法人設立届出書」を提出しなければなりません。このとき、添付書類として定款が1部必要になるため、事前に準備しておきましょう。

出典:国税庁「法人設立届出書」

青色申告の承認申請書

青色申告を希望する場合は、「青色申告の承認申請書」を提出します。「会社設立から3か月を経過した日」と「法人設立後最初の事業年度終了の日」のいずれか早い日の前日までに提出する必要があるため注意が必要です。

なお、青色申告では、赤字の繰越や控除額の優遇など多くの恩恵を受けることができます。

給与支払事務所等の開設届出書

事務所の開設から1か月以内に「給与支払事務所等の開設届出書」を提出することで、給与の支払いや源泉徴収に関する手続き等が可能になります。

従業員を雇用しない場合でも、社長が自分自身の報酬を支払うために必要な手続きなので押さえておきましょう。

年金事務所へ書類を提出する

社会保険の手続きのため、管轄の年金事務所に下記の書類を提出しましょう。

加入すべき要件を満たしたときから「5日以内」に、提出する必要があります。なお、雇用する従業員がいなくても提出が必要です。

- 健康保険・厚生年金保険 新規適用届

- 健康保険・厚生年金保険 被保険者資格取得届

- 健康保険 被扶養者(異動)届(扶養する家族がいる場合)

なお、扶養する家族の有無などによって提出する書類が異なるほか、添付書類として法人登記簿謄本等が必要になる場合がありますので、事前に確認しておくとよいでしょう。

都道府県・市町村へ書類を提出する

本店のある都道府県と市町村に対して「法人設立届出書」を提出する必要があります。地域によって書類の名称が異なるため、各自治体で必要となる書類を事前に確認しておくことが重要です。

法人口座を開設する

会社の運営資金管理や取引には、法人名義の銀行口座が必要になります。代表者個人の口座でもかまいませんが、法人名義の口座を作るのが基本です。

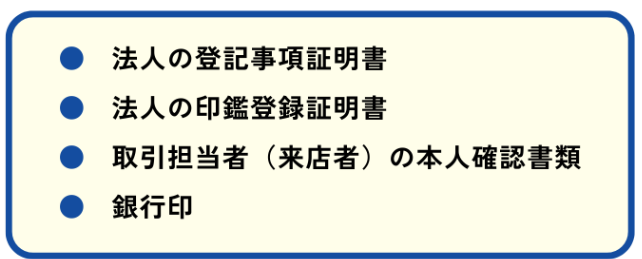

なお、必要書類は銀行によって異なりますが、下記の書類が一般的です。

近年、口座開設においては、マネーロンダリング対策のため審査が厳しくなっています。口座開設時には銀行職員から事業の内容や目的など詳しく聞かれることもあるため、スムーズに対応できるよう準備しておくことが大切です。

なお、法人の印鑑登録証明書を発行するためには、設立登記申請時に「印鑑届出書」と「印鑑カード交付申請書」を法務局へ提出する必要があります。「印鑑カード交付申請書」については登記完了後に提出するよう求められるケースがあるため、事前に最寄りの法務局に確認をするとよいでしょう。

設立時の融資制度は?

会社設立にあたっては、まとまった資金を用意する必要があります。ここでは、日本政策金融公庫と自治体が実施している融資制度について、主なものを紹介します。

日本政策金融公庫による融資

中小企業や小規模事業者への支援をおこなう日本政策金融公庫では、新設法人が利用できる融資制度がいくつかあります。

無担保・保証人なしの「新創業融資制度」

新創業融資制度の詳細は、以下のとおりです。なお、この制度は別の融資制度と併用することが前提となります。

| 対象者 | 新たに事業を開始する方、または事業開始後税務申告を2期終えていない方 |

|---|---|

| 融資限度額 | 3,000万円(うち1,500万円は運転資金) |

| 担保・保証人 | 原則不要 |

| お金の使いみち | 新たに事業を始めるため、または事業開始後に必要な設備および運転資金 |

| 自己資金の要件 | 新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時点で、創業資金総額の10分の1以上の自己資金を用意できること |

新設法人については、事業計画書等の書類でしか評価できません。そのため、事業計画書等が適切に策定されており、かつ、計画を実行する能力が十分にあることを明確に示す必要があります。

その他の融資制度

「女性、若者/シニア起業家支援」と「新規開業資金」の2つの制度について説明します。

| 項目 | 女性、若者/シニア起業家支援資金 | 新規開業資金 |

| 対象者 | 女性または35歳未満か55歳以上で、かつ新たに事業を始める方または事業開始後おおむね7年以内の方 | 新たに事業を始める方または事業開始後おおむね7年以内の方 |

| 利率 | 基本的には特別利率A | 基準利率(一定の要件を満たせば特別利率A~Dが適用される) |

| 融資限度額 | 最大7,200万円(うち運転資金4,800万円) | |

| 担保・保証人 | 原則必要(要相談) | |

| お金の使いみち | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 | |

このように2つの制度は基本的な事項は共通しており、対象者と利率の適用条件に違いがあります。担保の有無や、どの制度を利用するかによって利率の基準は異なりますので注意しましょう。

また、下の表は、担保有りで融資を受ける場合の利率一覧表です。特別利率は基準利率より低いため、原則特別利率Aが適用される「女性、若者/シニア起業家支援資金」は利率面で優遇されているでしょう。

出典:日本政策金融公庫「国民生活事業(主要利率一覧表)」

自己資金はあったほうがよい

創業者は多くの融資制度を利用できますが、売上が予想より伸び悩んだり、急な出費があったりすると運転資金が不足する可能性があります。

そのため、融資に頼りすぎず、自己資金を一定程度確保しておくことが大切です。

自治体による制度融資

日本政策金融公庫以外にも、各自治体によっては独自の融資制度を設けている場合があります。

横浜市では、市内に会社を設立する予定の方や設立5年以内の方を対象に、最大3,500万円を融資する「創業おうえん資金」を設けています。条件を満たせば、優遇された利率で融資を受けられます。

このような制度融資は、全国の自治体で独自に設けられていますので、どのような支援制度があるのかを確認するとよいでしょう。

融資以外の資金調達方法は?

融資以外にも、補助金を受けることで資金調達ができる可能性があります。

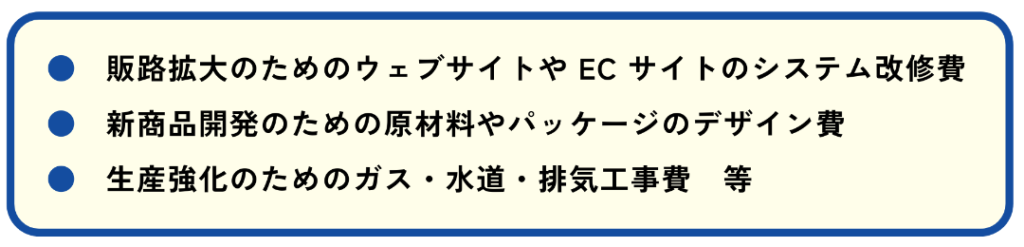

中小企業庁が実施している「小規模事業者持続化補助金」は、法律や制度の変更へ対応するために商品・サービスの販売範囲を広げる場合などの費用について、その3分の2の金額を補助してもらえる制度です。

補助の上限が設けられていますので、詳しくは商工会議所のHP等で確認してください。

なお、対象となる経費はさまざまですが、ここではその一例を紹介します。

小規模事業者持続化補助金以外にも、法律が変更されるタイミングなどで新たな補助金制度ができたり、他の補助金が対象になったりする可能性もあるため、意識して探してみるとよいでしょう。

まとめ

この記事では、設立登記から融資制度まで、株式会社を設立する際の手続きについて詳しく解説しました。

会社の名前(商号)や事業目的などの「概要」を明確にしておけば、設立登記は難しくありません。

費用は、資本金の額にもよりますが、100万円単位のまとまった金額が必要ですので、必要に応じて日本政策金融公庫や各自治体による創業者向けの融資制度をうまく活用するとよいでしょう。

手順を理解して進めれば、だれでも会社設立は可能です。ポイントを押さえて、設立準備を進めましょう。

※注:税理士に株式会社設立の手続きについて相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ