【不動産経営者必見】修繕費?減価償却費?フローチャートで解説!

不動産経営で避けてはとおれないのが、建物の修繕です。

かかった費用を「修繕費」にするべきか、それとも、固定資産の取得価額に算入して「減価償却費」という形で費用にするべきか、判断に迷うことも多いでしょう。

基準を理解しないまま処理すると、税金計算や経営計画に影響を及ぼし、最終的には利益を圧迫する可能性があります。

この記事では、不動産経営者向けに修繕費と減価償却費の違いを基本からわかりやすく解説します。また、減価償却費に深く関係する「資本的支出」についても説明します。

修繕費と減価償却費を正確に理解することで、賢明な経営判断をおこなえますので、不動産経営者の方は必見です。

目次

【大規模修繕は減価償却になることも!】修繕費と減価償却費の違いとは?

大規模修繕の支出を計上するにあたり、「修繕費」と「減価償却(資本的支出)」の2つの違いを理解することは非常に大切です。なぜなら、会計上の計上方法や税金への影響が異なるからです。

まずは、修繕費と減価償却費(資本的支出)の基本を確認しましょう。

修繕費とは

最初に、修繕費について説明します。

修繕費の概要

修繕費とは、建物や設備などの資産を「維持・管理」するためにかかる費用を指します。

たとえばアパートの壁を塗り替えたり、エアコンを修理したりする場合の費用がこれに該当します。

修繕費は会計処理においてその年の必要経費として扱われ、施工が完了した年に一括で経費計上が可能です。

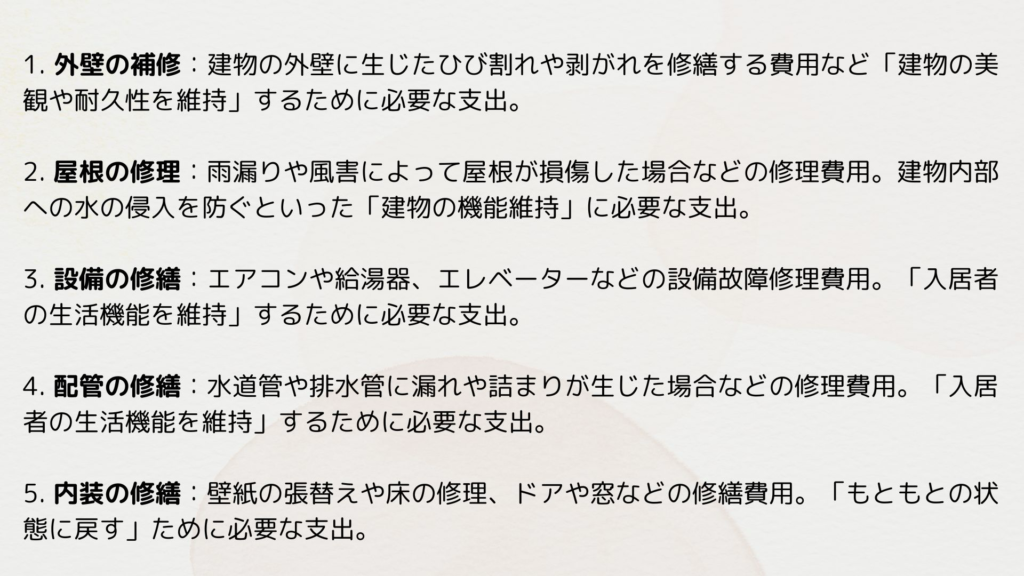

修繕費となるもの

修繕費の具体例は、以下のとおりです。

減価償却費と資本的支出の関係

次に、減価償却費と資本的支出について説明します。

減価償却費と資本的支出の概要

減価償却費とは、建物や設備などの長期間にわたって使用される資産の価値を、使用期間に応じて少しずつ費用として配分する方法です。

たとえば、新築のマンションを購入した場合、そのマンションの購入費は一度にすべてが費用として計上されるわけではありません。

その価値は年々少しずつ減っていくため、その分を減価償却費として経費にしていくのです。耐用年数が20年の建物なら、その価値を20年間で少しずつ減らしていく計算になります。

減価償却費を計上することで、資産の価値が時間とともに減少することを会計上で認識できるようになるのです。

資本的支出とは、建物や設備の「価値が増す」あるいは「耐用年数が増す」修繕・改築にかかった支出です。

たとえば、アパートを改修し全部屋の古い給湯器を最新の給湯器に交換したときなどは、アパートの価値そのものが増すため「資本的支出」とみなされます。

資本的支出で処理されたものは、修繕費のように一度で費用にできるわけではなく、減価償却費として、数年~数十年にわたり少しずつ費用に計上します。

つまり、修繕の支出が「修繕費」なのか、それとも「資本的支出で処理し減価償却で費用化する」のかによって、支出した年度において経費にできる額が大きく変わってくるのです。

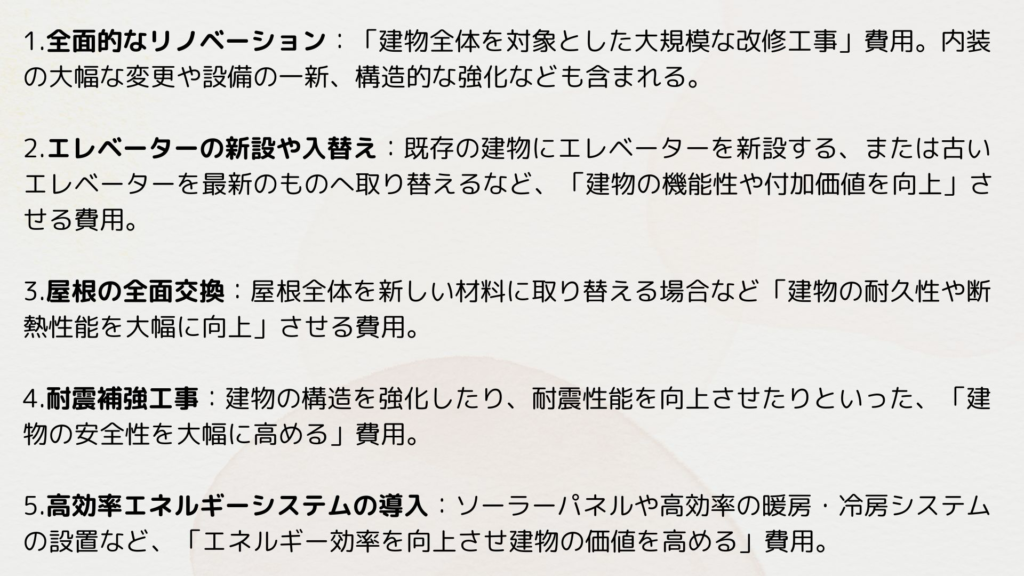

資本的支出となるもの

新築の建物や設備だけではなく、「資本的支出」に該当する設備・建物の修繕・改築をおこなったときも減価償却の対象となります。

具体的には、以下のようなものが資本的支出として減価償却の対象となる可能性があります。

繰り返しになりますが、これらの支出は建物や設備の帳簿価額に加算され、耐用年数にわたって減価償却されます。

大規模修繕の会計処理

所有する不動産で高額な修繕をおこなったときは、かかった費用を「修繕費」か「資本的支出」で会計処理することになります。

修繕費は施工が完了した年に一括で経費計上可能なのに対し、資本的支出は減価償却期間に減価償却費として毎年計上する点が大きな違いです。

なお、かかった修繕費を「修繕費」にするか「資本的支出」にするかは、工事内容によって判断することになります。

自分で選べるわけではなく、一定基準に基づいて判断しなければならない点が重要です。

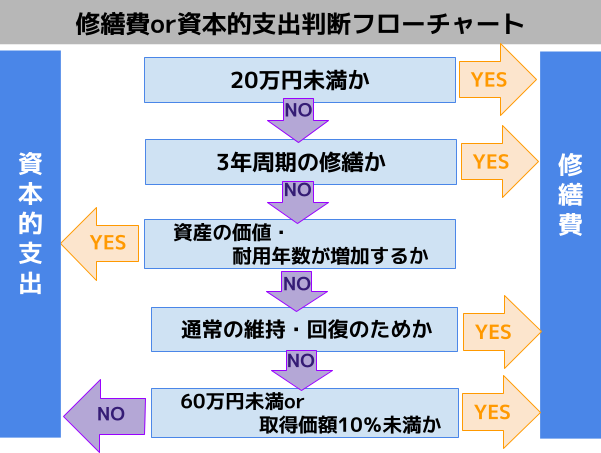

【修繕費か資本的支出(減価償却費)か?】フローで確認!

修繕費か資本的支出(減価償却費)かの基本的な考え方は、以下のとおりです。

- 修繕費・・・現状維持のための費用

- 資本的支出・・・資産(建物)の耐久期間を伸ばす、あるいは価値を高めるための費用

明確に判断しづらいケースもありますので、以下のフローチャートに沿って判断しましょう。

少し難しいのが「明らかに維持・回復のためか」と「資産の価値・耐用年数が増加するか」の判断です。迷った際は、専門家である税理士に相談することをおすすめします。

修繕費と資本的支出、減価償却費の仕訳方法

ここからは、実際に支出した費用を計上するための、具体的な仕訳方法をみていきましょう。

修繕費の仕訳方法

建物の現状維持・管理のための費用を計上する場合は「修繕費」を使います。

例)洗面台にヒビが入ったので取り換え工事をおこない、業者に50,000円を普通預金から振込で支払った。

| 借方 | 貸方 | ||

| 修繕費 | ¥50,000 | 普通預金 | ¥50,000 |

資本的支出の仕訳方法

建物の耐久期間を伸ばす、あるいは価値を高めるために使った費用は以下のように仕訳をします。

例)鉄筋コンクリート(RC)造のアパートの修繕をし、業者に500万円を普通預金から振込で支払った。

| 借方 | 貸方 | ||

| 建物 | ¥5,000,000 | 普通預金 | ¥5,000,000 |

このとき、借方にくる勘定科目は「建物」や「建物付属設備」など該当の資産の種類によって変わります。

資本的支出を減価償却する仕訳

資本的支出にあたる金額は、固定資産として毎年減価償却処理をおこないます。

減価償却費の計算方法は次項でご説明しますが、上記の例でいくと毎年11万円を減価償却費として計上することになります(計算方法は下記の項目を参照)。

| 借方 | 貸方 | ||

| 減価償却費 | ¥110,000 | 建物 | ¥110,000 |

年度の途中で資本的支出をおこなった場合は、月割で計算し費用計上する点に留意しておきましょう。

なお、上記は直接法を使った仕訳です。間接法を使った仕訳では、貸方が「減価償却累計額」になります。

大規模修繕時の減価償却費の計算方法

減価償却費の計算方法は、2種類あります。「定率法」と「定額法」です。

2016年4月1日以降に取得したアパートなどの建物は定額法の適用が定められており、大規模修繕をおこない減価償却を計算するときは、定額法を用いて計算しなければなりません。

減価償却費を求める計算式は、以下のとおりです。

なお、定額法の償却率ですが、該当の資産の種類に合わせて選ぶことになります。

たとえば、鉄筋コンクリート(RC)造のアパートを500万円かけて修繕したなら、新たな固定資産を取得したものとし、鉄筋コンクリート(RC)造の耐用年数である47年に該当する償却率で計算するのです。

例)5,000,000(大規模修繕に伴う工事費用)×0.022(定額法の償却率)=110,000

≪住宅用建物の耐用年数≫

| 構造 | 耐用年数 |

| 木造・合成樹脂造のもの | 22 |

| 木骨モルタル造のもの | 20 |

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造(RC)のもの | 47 |

| れんが造・石造・ブロック造のもの | 38 |

一部引用:国税庁「耐用年数(建物/建物附属設備)」

なお、国税庁が「減価償却資産の償却率表」を公開しており、定額法償却率の数値を確認できます。

修繕費か減価償却費(資本的支出)かで税金は変わる

施工が完了した年に一括で経費計上可能な「修繕費」と、数年~数十年にわたり少しずつ減価償却される「資本的支出」。

会計上の取り扱いが異なるため、処理を誤ると税金の計算や利益に影響を与えます。

ここからは、修繕費と資本的支出で処理した場合の、具体的な税金額の違いなどを見ていきましょう。

具体的な税金額の違い

例)鉄筋コンクリート(RC)造アパートの家賃収入は1,700万円。1,000万円をかけて修繕をおこなった。なおアパートは個人所有であり、寄附金控除といった控除やその他の経費、家賃収入以外の所得は考慮しないものとする。

≪1,000万円の修繕を全額資本的支出と修繕費で処理した場合の違い≫

| 資本的支出 | 修繕費 | |

| 収入 | 1,700万円 | 1,700万円 |

| 経費 | 22万円 ※1 (減価償却費) |

1,000万円 (修繕費) |

| 所得税 | 約400万円 ※2 | 約98万円 ※3 |

| 手元に残る現金 | 約300万円 | 約602万円 |

※1 1,000万円×22%(定額法償却率)

※2 (1,700万-22万円)×33%-153.6万円(控除額)

※3 (1,700万-1,000万円)×23%-63.6万円(控除額)

なお、実際には複数の控除やその他の経費などを考慮して計算しなければならず、上記のように、単純に税引き後の金額が計算できるものではありません。

しかし、修繕費とするか資本的支出とするかによって税金が大きく変わることがご理解いただけるでしょう。

基準をしっかり把握しよう

一般的に、資本的支出で処理することによって得られる長期間の節税効果は、修繕費で処理した場合の初年度に得られる節税効果に比べると弱くなります。

そのため、投資効率を考慮すると、資本的支出ではなく修繕費で処理したほうが有利です。

一方で、修繕費として確定申告したものの、税務調査で修繕費を否認されることもよくあります。

節税効果を得たいのであれば、まずは修繕費と資本的支出の判断基準をしっかりと把握しましょう。

たとえば「取得価額の10%未満の支出」であれば、資産の価値が向上する・耐用年数が増加するのが明らかではない場合を除き、修繕費とすることができます。

この基準を知ったうえで工事内容を見直せば、資本的支出ではなく修繕費として計上できる可能性もあるのです。

このように、修繕費と資本的支出の判断基準を理解することで、適切に会計処理をすすめられるようになります。

まとめ

修繕費と資本的支出は、どちらも不動産経営者にとっては重要な会計項目です。誤って計上すると、税金の支払いにも大きな影響を与えます。

判断に迷ったときは税理士に頼るなど、2つの違いを理解し正しく会計処理をおこないましょう。

※注:税理士に修繕に関する支出の処理について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ