経営者が押さえておきたい「タワーマンション節税」!概要や最新の動向についてわかりやすく解説!

経営者のなかには、「タワーマンション節税が相続税対策に役立つらしいけど、もうすぐ制度が変わるらしい。」「相続税を抑えたいが、何をしたらいいかわからない。」などの悩みを持つ方もいるのではないでしょうか。

タワーマンションを利用した節税方法は、改正の動きがあることから、昨今注目を集めています。

この記事では、タワーマンションの節税の仕組みや効果、最新の動向についてわかりやすく解説します。

目次

タワーマンション節税の仕組みと効果

ここでは、タワーマンション節税の仕組みや効果についてご紹介します。

タワーマンション節税とは、購入金額と相続時の評価額に差額が生じることを利用した節税方法です。相続税対策と固定資産税対策の2種類の節税ができるため、それぞれの仕組みと効果を解説します。

タワーマンション節税のからくり

相続の際、預金などは「額面のとおりに評価」されるのに対し、不動産は国税庁が定めた計算式によって「相続税評価額」を算出します。

タワーマンション等の不動産は、時価よりも相続税評価額が低く評価されることが多いため、相続税の節税が可能です。

なお、固定資産税は、土地と建物の評価額に対してそれぞれ1.4%かかります。

一戸建ての場合、敷地面積すべてが土地面積として計算されます。一方、マンションの場合は、建物すべての敷地面積に対して自分の所有している持ち分だけに固定資産税がかかる仕組みとなっています。

タワーマンションは住戸数が多いので持ち分の土地面積が小さくなることから、土地の固定資産税評価額が安くなりやすいのです。

ただし、2017年度の税制改正によって、改正以降に建てられたタワーマンションは高層階のほうが、所有割合の高くなるように計算されているため、その分、固定資産税が高くなる点には注意が必要です。

タワーマンション節税の効果は?

ここでは、タワーマンション節税の効果について、相続税評価額を建物と土地にわけて解説します。

建物の相続税評価額は、一般的に時価の70%程度になります。さらに、タワーマンションの高階層と低階層で面積が同じならば評価額は変わりません。

一般的に、売値は高階層のほうが高くなるので、時価と相続税評価額の差が大きくなって節税効果も高くなります。

なお、土地の相続税評価額は「路線価方式」や「倍率方式」で評価され、一般的には時価の80%程度となり、さらに、1戸あたりの持分割合によって計算されることになります。

なぜ上層階ほどメリットが大きい?

タワーマンション節税では、一般的に上層階のほうがメリットが大きいといわれています。ここでは、その根拠について解説します。

1階も上層階も「固定資産税評価額」が同じ

マンションの固定資産税評価額は、占有面積が同じであれば高層階と低層階で違いはありません。

建物の相続税評価額は、固定資産税評価額をもとに計算するため、市場価格の高い高層階のほうが節税効果が大きくなります。

実際に売買される価格は「何倍もの差」がある

タワーマンションは、高階層であるほど市場価格が高いというのが一般的です。

階が1つ上がるごとに0.5%〜2.5%ぐらい市場価格が上昇するといわれています。実際にはそれ以上に市場価格が上がることもあるため、1階と最上階で何倍もの差がつくこともあります。

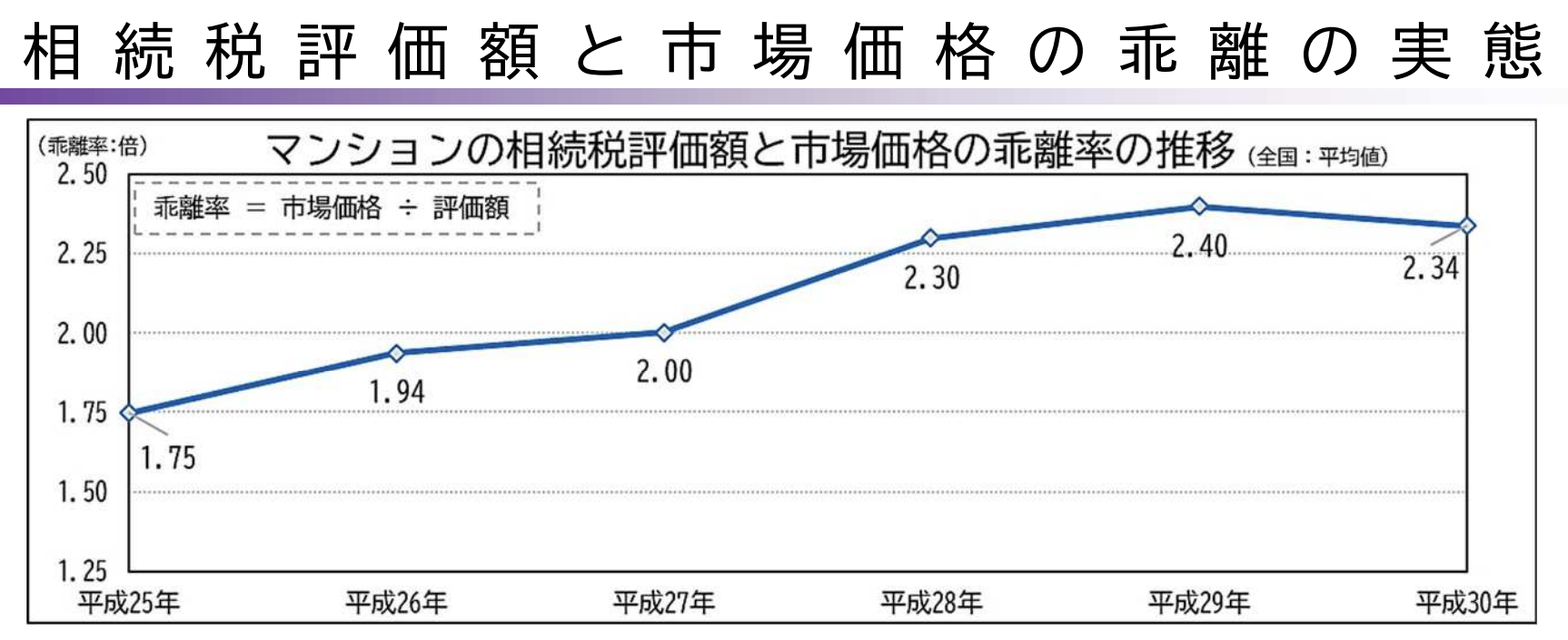

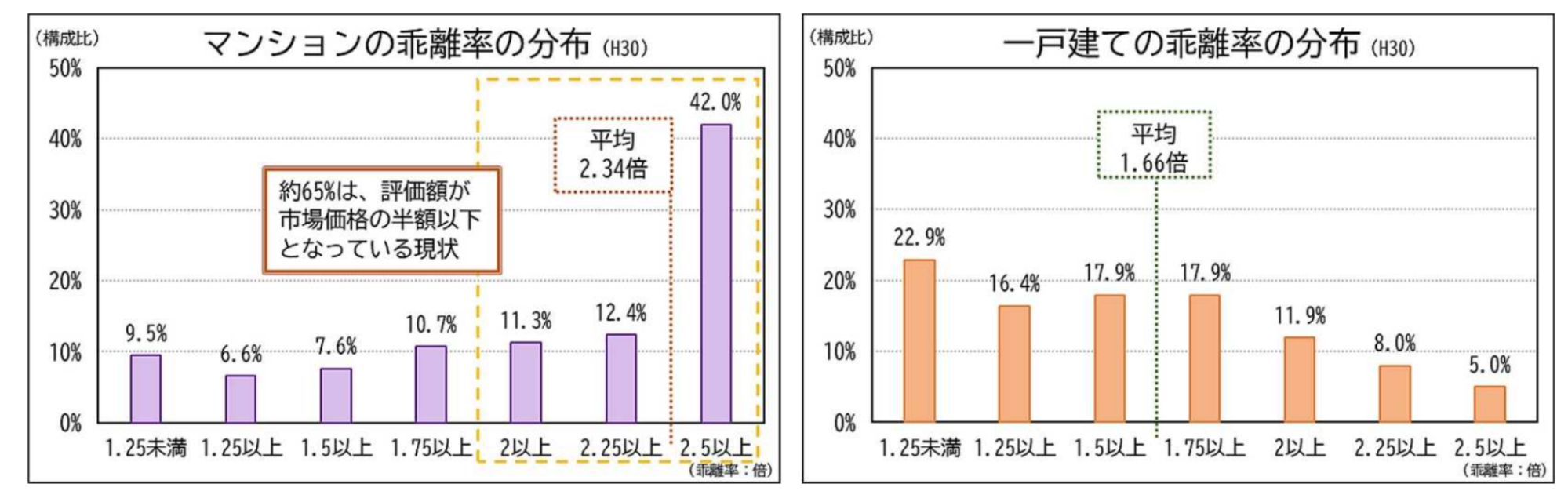

相続税における評価額は市場価格の平均「約42%」

マンションの相続税評価額は「市場価格の約42%」といわれていており、かなりの節税が可能です。

一方、平均的な一戸建ての相続税評価額は「市場価格の約60%」となっており、タワーマンションとかなりの差があることがわかります。

詳細は、下図でご確認ください。

出典:「報道発表資料」国税庁

改正の動きは?

ここでは、タワーマンション節税に関する「改正の動き」について解説します。

改正はおこなわれる?

市場価格と相続税評価額の差額を利用したタワーマンション節税について、今後改正がおこなわれるのはほぼ確実でしょう。

いきすぎた節税により、2022年4月には裁判もおこなわれました。この裁判ではタワーマンションを利用した節税が違法であると判断され、納税者側が敗訴しています。

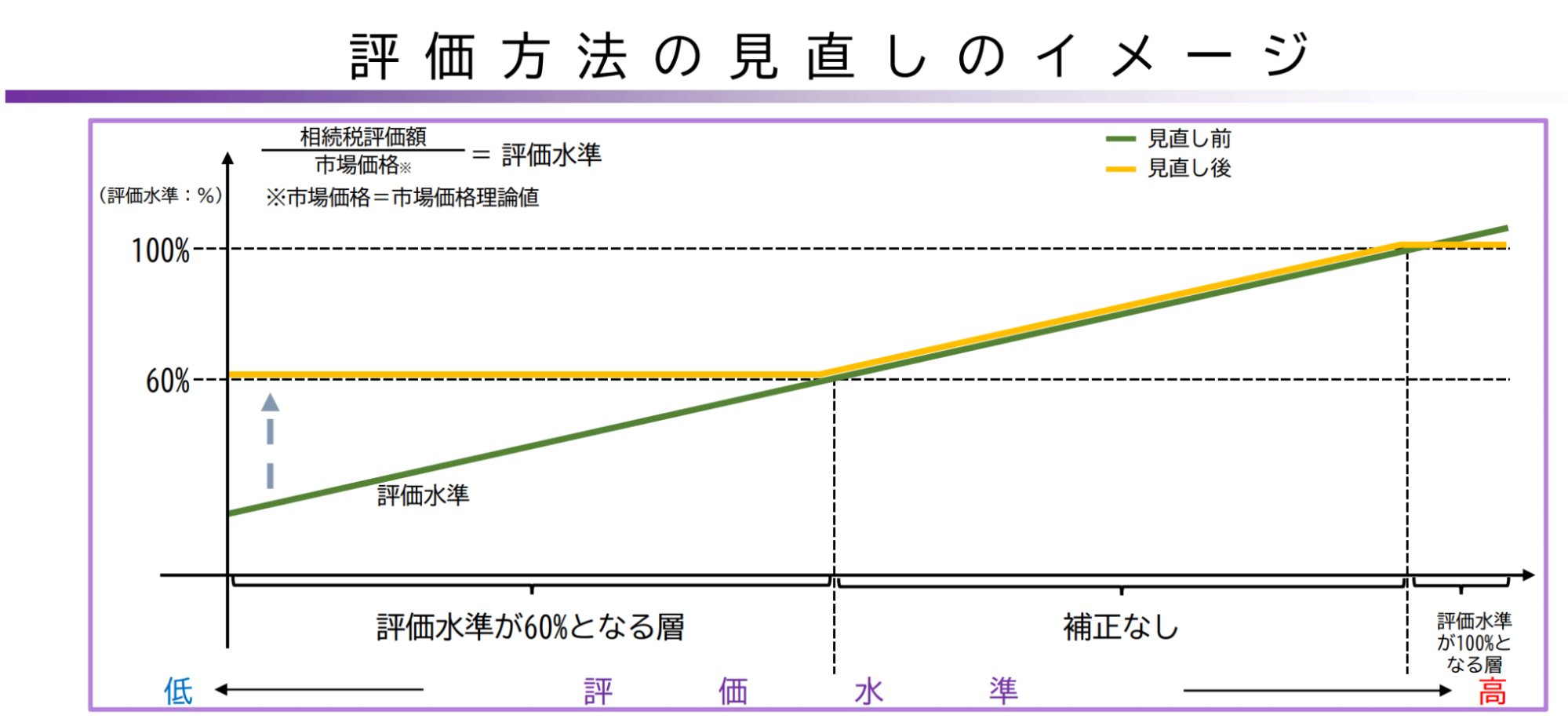

まだ検討段階ではありますが、改正案として、以下のような資料も国税庁から発表されています。

※概要

①一戸建ての物件とのバランスも考慮して、相続税評価額が市場価格理論値の60%未満となっているもの(剥離率1.67倍を超えるもの)について、市場価格理論値の60%(剥離率1.67倍)になるように評価額を補正する。

②評価水準60%〜100%は補正しない(現行の相続税評価額×1.0)

③評価水準100%超のものは100%となるように評価額を減額する。

出典:「報道発表資料」国税庁

このグラフは、相続税評価額と市場価格の剥離を「60%まで」とするグラフです。改正内容は検討中ですが、今後はいきすぎたタワーマンション節税に対して、改正がおこなわれると考えたほうがいいでしょう。

「伝家の宝刀」とよばれる「財産評価通達の第6項」とは?

財産評価通達の第6項は、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」と定められており、タワーマンション節税はいきすぎた節税として、国税当局に問題視されています。

改正後も、場合によっては、財産評価通達の第6項が「伝家の宝刀」として出される可能性があるので注意しましょう。

タワーマンション節税の注意点

タワーマンション節税をおこなうときの注意点は、投資リスクがあることです。

ここまで、タワーマンションの市場価格が変わらない前提で解説をしてきましたが、実際には常に変動しています。

節税価格以上に市場価格が下がってしまうと、赤字になってしまいます。タワーマンションの購入はあくまでも「不動産投資」であることを押さえておく必要があるでしょう。

「マンション1棟購入」や「築年数が古い物件」は改正の対象?

今回の改正は「区分所有者が存する家屋で居住の用に供する占有部分があるもの。」を対象としているので、マンション1棟購入は対象になりません。

一方で、2024年1月以降に相続や譲渡で取得したマンションには、築年数が古くても対象となるので注意が必要です。

改正の詳細が決められていくなかで、上記について変更があるかもしれませんので、タワーマンション節税を考えている方は動向に注目しておきましょう。

タワーマンション節税でよくある質問

ここでは、タワーマンション節税で「よくある質問」についてご紹介します。

タワーマンション節税は税制改正で終了する可能性がありますか?

今後おこなわれる税制改正の内容によっては、タワーマンション節税を利用するのは難しくなる可能性が高いといえるでしょう。現時点で発表されている内容から推定すると、相続税の節税効果は少なくなってしまいます。

税制改正されたタワーマンション節税で失敗しないためにも、税理士に相談することをおすすめします。

ローンで購入した場合に相続税は抑えられますか?

ローンで購入した場合、ローン残高は債務控除(課税価格から控除すること)ができるため、相続税を抑えることは可能です。

ただし、銀行に支払う金利が余分にかかるため、その点は押さえておく必要があります。

まとめ

この記事では、タワーマンション節税の仕組みや効果、最新の動向について解説しました。

タワーマンション節税は時価評価額と相続税評価額の差額を利用して、相続税を節税する手法です。人気が高い高階層のマンションを購入すれば、節税効果が大きくなります。

今後、税制改正がおこなわれる可能性が高いため、改正の動向にも注目しておきましょう。

また、マンションの購入は不動産投資であることをふまえて、節税方法を検討することが重要です。税制や不動産投資に慣れていない方は、税理士等の専門家に相談することをおすすめします。

※注:税理士にタワーマンション節税について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ