はじめての「税務調査」!基礎知識や対応ポイントについてわかりやすく解説!

「税務調査」と聞くと、「税務調査は怖いって本当?」「税務調査で誤りがあったらどうなるの?」など、多くの人が疑問や不安を感じることでしょう。

この記事では、税務調査の基礎知識や対応ポイント、税理士の役割などについてご紹介します。

正しい知識を押さえることにより、安心して税務調査に臨むことができますので、ぜひ最後までご覧ください。

目次

税務調査の基礎知識

ここでは、税務調査の目的や流れについて解説します。税務調査の全体像を把握して、漠然とした不安を解消しておきましょう。

税務調査とは

税務調査とは、国税通則法に基づく質問検査権を行使しておこなう任意調査です。

基本的に、国税局や税務署の職員が会社や事業所等に来て、申告内容の確認のために、代表者や経理担当者へ質問をしたり帳簿や証拠などの提示を求めたりします。

大口で悪質な場合は、国税犯則取締法に基づき、刑事責任を問う目的で査察(いわゆるマルサ)が裁判官が発行した許可状を持って強制調査に来ることもありますが、一般的に「税務調査」と呼ばれる任意調査では、調査官が強制的に事務所等に押し入ったり、帳簿等を押収したりすることはできません。

ただし、税務調査において、調査官の答弁を拒んだり、偽りの答弁をした場合などには、1年以下の懲役又は50万円以下の罰金が課せられることとなっていますので、調査には誠実に対応する必要があります。

なお、税務調査によって事業に支障が出るなど、正当な理由がある場合は、日程等の協議をおこなうことが可能です。

税務調査の目的

税務調査は、申告内容が正しいかどうかを確認し、申告内容に「誤り」が認められた場合や、申告する義務がありながら「申告していなかった」ことが判明した場合に、是正を求める目的でおこなわれます。

税務調査の結果、正しい申告と判断された場合には、その旨が書面により通知されます。そのため、正しく申告をおこない、申告内容を裏付ける証拠をきちんと提示できる状態になっていれば、税務調査を恐れる必要はありません。

なお、もし誤りが見つかった場合は、誠実に対応することが大切です。明確な基準はありませんが、脱税など故意に納税を少なくし、かつ、脱税額が高額で悪質であるケースを除いては、前科がついたり逮捕されたりすることはないと考えられます。

そのため、税務調査をむやみに恐れるのではなく、真摯な対応を心がけるようにしましょう。

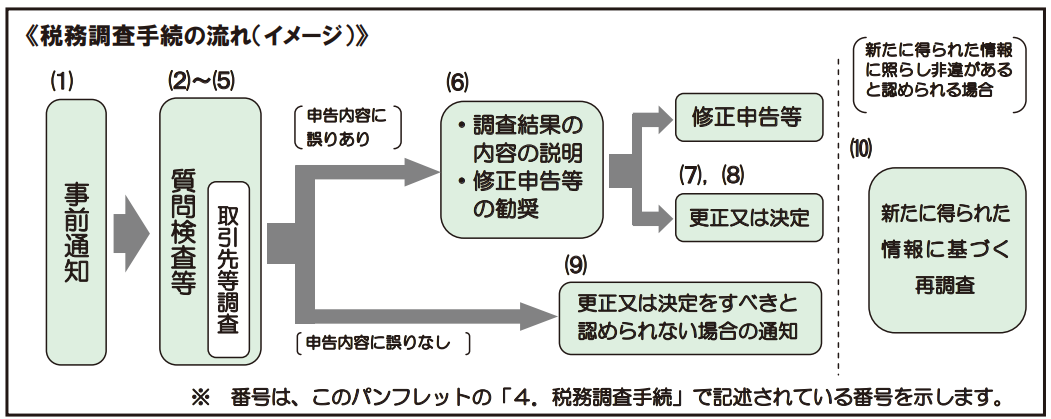

税務調査の流れ

税務調査は、基本的に以下の流れでおこなわれます。

- 事前通知がくる

- 実地調査がおこなわれる

- 調査結果の説明を受ける

ここでは、それぞれ詳しく解説します。

出典:国税庁「税務手続について」

事前通知がくる

原則として、税務調査の際は、電話で事前に連絡が入ります。これを「事前通知」といいます。

事前通知においては、調査をおこなう目的や、調査対象となる税目・期間などと同時に、調査の日程が通知されます。なお、税理士と顧問契約をしている場合は、税理士に事前通知がきます。

ただし、税務署や国税局が必要と判断した場合は、事前通知なしで突然調査官が事務所や事業所等に訪ねてくることもあるので、油断は禁物です。

なお、税務調査は調査自体を拒むことはできませんが、事情とともに申し出れば、日程等を変更できる場合もあります。そのため、事業に支障をきたす等の不都合がある場合には、この時点で申し出るとよいでしょう。

また、事前通知後においても、たとえば、一時的な入院、親族の葬儀、業務上やむを得ない事情が生じた場合等には、日程変更を協議することが可能ですので押さえておきましょう。

実地調査がおこなわれる

実地調査当日は、原則として、調査官が事前通知で指定した場所に来ます。

基本的に、まずは事業主(法人の場合は代表者や経理担当者)への聞き取り調査がおこなわれます。ここでは、「事業の概況」や「帳簿の管理状況」などの質問がおこなわれることが一般的です。

次に、調査官が「申告内容の確認のために必要と判断したもの」の提示を求められます。具体的に提示を求められる物はケースバイケースですが、たとえば、領収書や契約書、請求書などの書類、通帳や金融口座の取引記録、現金や商品在庫などが一般的です。

なお、実地調査の期間としては2〜3日程度が一般的ですが、5日以上かかるケースもあります。

調査結果の説明を受ける

実地調査が終了したら、担当調査官から調査結果の説明を受けます。ここでは、調査結果の内容別に、どのような手続きが必要かについてそれぞれ解説します。

→「是認通知書」を受け取る

②申告内容に誤りが見つかった場合

→「修正申告」と必要な金額の納付

③申告すべきだったのに申告していなかった場合

→「期限後申告」と必要な金額の納付

※②③の場合において、指摘内容に納得出来ないときは、「修正申告」「期限後申告」はおこなわない

①申告内容に誤りが認められなかった場合

②申告内容に誤りが見つかった場合

③申告すべきだったのに申告していなかった場合

なお、②③の場合、不足分の税金に加えて、ペナルティとして加算税の納付も必要になります。これは、罰金のようなもので、状況によってペナルティの種類や重さが変わります。

税務調査で申告ミスが発覚したときにかかる税金には、以下のようなものがあります。

- 無申告加算税

- 過少申告加算税

- 延滞税

- 重加算税

- 不納付加算税

ただし、「修正申告」や「期限後申告」の場合、後から税務調査に対する再調査の請求や審査請求をおこなうことができなくなるため、指摘内容に納得出来ない場合は、修正申告や期限後申告はおこなわない点に注意が必要です。

そのため、調査官の説明を鵜呑みにするのではなく、まずは指摘内容を正しく把握することが大切だといえるでしょう。

税務調査への対応ポイント

税務調査は、調査官への対応や手続きを適切におこなうことがとても重要です。後悔しないよう、税務調査対応のポイントをおさえておきましょう。

事前に準備すべきこと

税務調査の目的は、申告内容が正しいかどうかを確認することですから、当日は、調査官の求めに応じて、申告内容が正しいことを裏付ける証拠を示す必要があります。

調査官が申告内容のどの部分に疑義を持ち、どのような証拠を求めるかは、ケースバイケースですが、帳簿書類はほぼ確実に提示を求められるので、事前に準備しておきましょう。

税務調査当日の対応

税務調査では、嘘をつくことは絶対にやめましょう。

調査官は、取引先に話を聞きにいく「反面調査」をおこなう権限も持っているため、既に取引先への調査において情報を入手していて、申告内容の矛盾に気づいている場合もあります。

また、調査官は、国内の金融機関等から口座情報や取引記録などを入手する権限を持っており、海外の金融機関等の口座情報や取引記録なども海外税務当局から入手できるため、取引記録などを隠すことはできないと考えましょう。

なお、税務調査において、調査官の答弁を拒んだり、偽りの答弁をした場合などには、1年以下の懲役又は50万円以下の罰金が課せられることとなっています。

指摘された場合の対応

調査官は、申告内容に誤りが見つかった場合は「修正申告」を、申告すべきだったのに申告していなかったことが判明した場合は「期限後申告」を促します。

調査官の指摘に納得した場合は、スムーズに修正申告または期限後申告をおこない、必要な金額の納付を済ませましょう。

もし、調査官の指摘に納得できない場合は「納得できない理由」を伝え、指摘の理由や根拠を調査官へ質問しましょう。ここでのポイントは、感情的にならず冷静に議論をおこなうことです。

また、調査官に促されるまま、修正申告や期限後申告をおこなってしまった場合、後から救済措置(税務調査に対する再調査の請求や審査請求)を利用することができなくなってしまうので注意が必要です。

指摘内容が納得できない場合の対応

指摘内容が納得できず、合理的な主張がある場合は、救済措置を利用することができます。

先にも述べましたが、救済措置を利用する場合は、修正申告や期限後申告はおこなわないでください。

修正申告や期限後申告をおこなわない場合は、後日、税務署長から更正または決定の通知書が届きます。

ここでは、税務署長から更正または決定の通知書が届いた後に、どのような手続きを選択できるかについて詳しく解説します。

再調査の請求または国税不服審判所に対する審査請求

税務署長から更正または決定の通知を受けた日の翌日から3か月以内に、以下のいずれかを選択することができます。

- 税務署長等に対する再調査の請求

- 国税不服審判所長に対する審査請求

なお、上記1の再調査の請求をおこなった場合、再調査の処分内容になお不服があるときは、再調査の処分通知を受けた日の翌日から1か月以内であれば、上記2の国税不服審判所長に対する審査請求をおこなうことができます。

訴訟

国税不服審判所長の裁決があった後の処分に、なお不服があるときには、その裁決が

あったことを知った日の翌日から6か月以内に、裁判所に訴訟を提起することができます。

税務調査をスムーズに乗り切るためのポイント

ここでは、税務調査をスムーズに乗り切るためのポイントについて解説します。

事前に十分な準備をする

税務調査が入った場合、申告内容の不備は高確率で判明するため、まず、日頃から正しい記帳や適切な申告をおこなうことが大切です。

申告内容に誤りがあった場合でも、税務調査が入った際は、隠す準備をするのではなく、誠実に対応するための準備をしましょう。

冷静に対応する

税務調査において大切なことは、感情的にならず、冷静に対応することです。

調査において、疑義を持たれたり、見せたくない物を見せることは、必ずしも気持ちが良いものでは無いですし、誤りを指摘されることで不安が生じるのも当然のことです。

しかし、調査官も人間ですので、調査担当者の心象が悪くなると状況を悪化させることがあります。

税務調査は、法律に基づいておこなわれるものですので、対応すべき点は誠実に対応し、不当な指摘を受けた場合は、法律的な根拠をもって、正しい方法で権利を主張することが大切です。

税理士に相談する

税務調査が来てから慌てないよう、あらかじめ記帳や申告を税理士に依頼しておくと安心でしょう。

また、税務調査の通知が来てから、当日の立ち会いの依頼や税務調査の対策を税理士に依頼することも可能です。

税理士に相談することの大きなメリットは、税務調査の事前準備に関する助言をもらったり、税務調査当日に立ち会って一緒に調査を受けてもらったりすることができる点です。

また、調査官が法律に則って適切な指摘をおこなっているかの判断や、調査官との交渉も依頼できます。

税務調査対応は、専門的な知識や経験が求められることが多いため、専門家である税理士に依頼をすると安心でしょう。

まとめ

この記事では、税務調査の基礎知識や対応ポイント、税理士の役割などについて解説しました。

調査が入ったときに慌てないためにも、普段から丁寧に帳簿を付け、正確な申告をおこなうことが大切です。

また、税務調査が入った場合でも過度に恐れる必要はありませんので、慌てず冷静に対応しましょう。

税理士に税務調査について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ