インボイス制度とは簡単に解説!問題点やメリット・デメリットを分かりやすく紹介

「インボイス制度について簡単に知りたい」

「インボイス制度で受ける影響について知りたい」

上記のような悩みを抱えていませんか。

インボイス制度とは適格請求書を用いて行われる、税金の申告・納付の制度のことです。

インボイス制度について理解したいけど、直接税理士から話しを聞きたいという方は、タックスコムがおすすめです。

本記事では、インボイス制度のメリット・デメリットやインボイス制度の影響について解説します。

目次

インボイス制度とは?図解を用いて簡単に解説

インボイス制度とは「インボイス(適格請求書)」を用いて行われる、税金の申告・納付の制度のことです。消費税法では仕入れ税額控除を受けるためには、取引を記録した「帳簿」と「請求書等」を保存しておく必要があります。

2023年9月までに保存が求められている請求書が、区分記載請求書等です。区分記載請求書等は、下記の情報が正しく記録されている必要があります。

- 請求書を発行した発行者の氏名または名称

- 取引した時間

- 取引金額

- 取引内容

- 請求書を受け取ったものの氏名または名称(取引先の自分)

請求書の不備や不正な発行は、税務署からの指導や罰則の対象となるため、適切な管理が必要です。

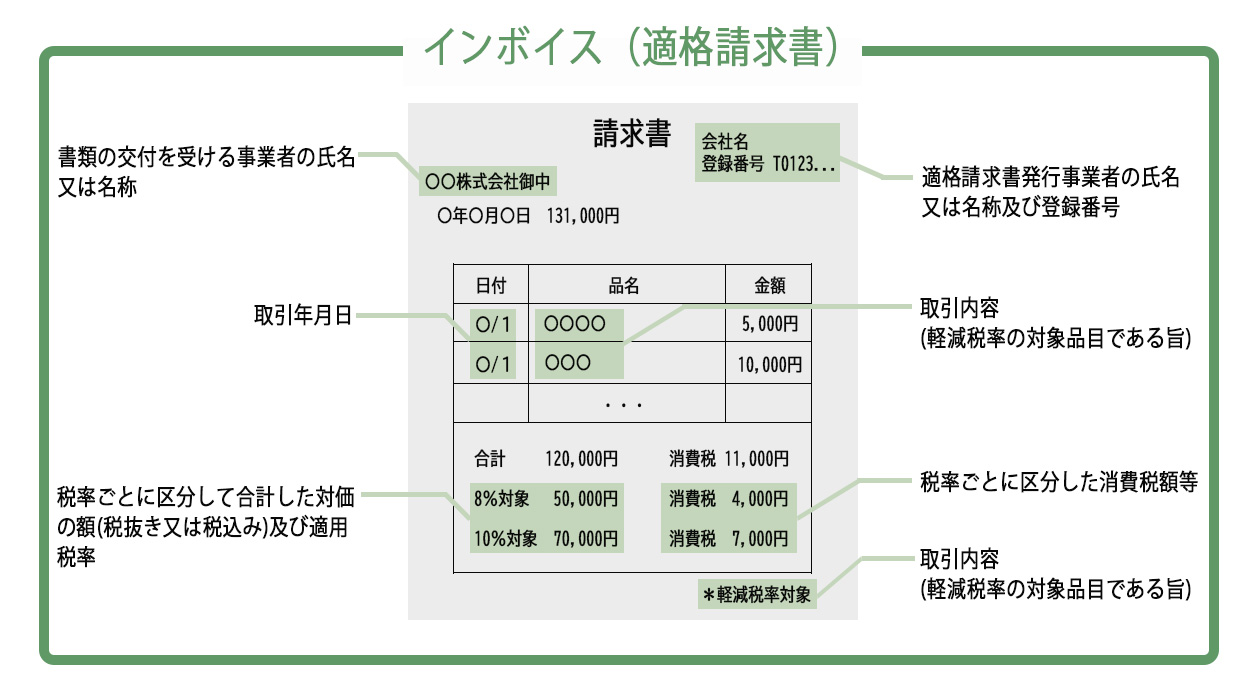

インボイス(適格請求書)とは

インボイスとは、商品やサービスの売買に関する請求書のことを指します。具体的には、消費税法で定められた適格請求書に該当するものがインボイスです。

インボイスには下記の情報が記載されている必要があります。

- 販売企業の名称や住所

- 商品やサービスの内容と数量

- 税率・税額

- 日付

請求書の発行時期も重要であり、原則として取引が行われた時点で請求書を発行することが求められます。

インボイスは消費税の申告・納付に必要な書類であり、取引相手企業にとっても必要なものです。消費税の請求には適格請求書が必要となり、請求書の不備や不正な発行は税務署からの指導や罰則の対象となります。

適切なインボイスの発行・管理を行うことで、税務管理の効率化や財務管理の向上につながるでしょう。

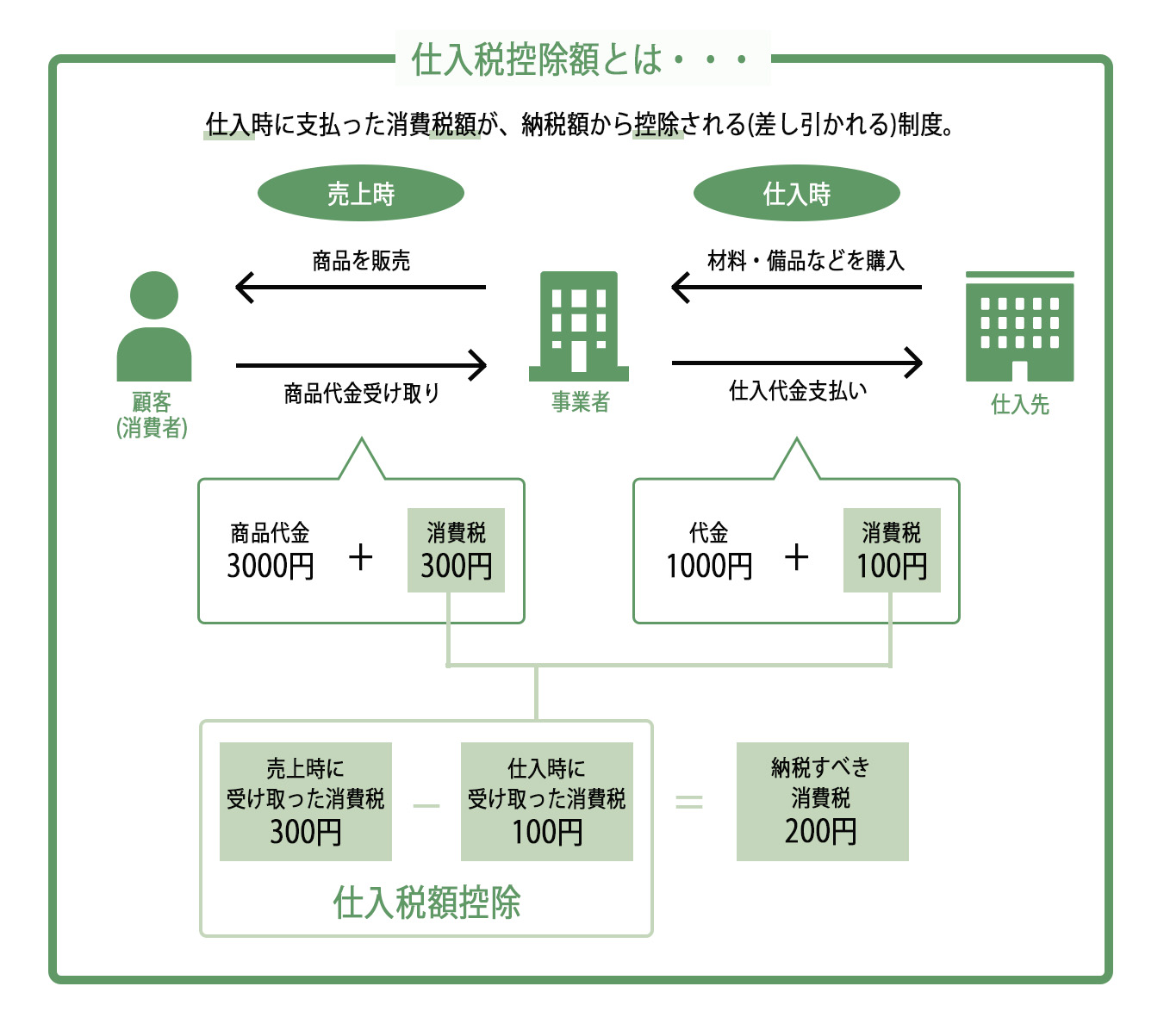

仕入控除額控除とは

仕入控除額控除とは法人税や所得税において、仕入れた商品や原材料に対する消費税の控除額を差し引いた金額を基に税金を計算する制度のことです。

具体的には、企業が売上を上げるために、商品を仕入れる際に支払った消費税を差し引いた金額を利益として計上できます。この場合、支払った消費税が仕入控除額に該当するため、税金の計算の際に差し引かれることになります。

仕入控除額控除は、企業の負担を軽減するために導入された制度であり、適切な管理が求められます。仕入控除額控除では、適切な仕入控除額の計算を行い、正確な税務申告を行うことが重要です。企業にとって税務上のメリットがあり、適切な管理を行うことで負担を軽減できます。

インボイス制度はなんのために行うのか

インボイス制度の目的は、商品やサービスの売買において、正確な消費税の申告・納付を促進することです。

具体的には、適格請求書によって消費税の請求に必要な情報を明確にし、税務当局や企業が適切な税務管理を行えることが目的となります。消費税は、商品の売買において発生する税金であり、国の財源の重要な役割です。

しかし、複数の企業が関与する取引においては、消費税の申告・納付に関する課題が生じることがあります。インボイス制度は、適格請求書を通じて取引情報の共有化を促進し、消費税の適正な申告・納付を助けることで、税務管理の効率化や不正の防止を図ることを目的としています。

インボイス制度が導入されて起こる2つのこと

インボイス制度が導入されて起こることを2つ紹介します。

- 免税事業者からの仕入れに仕入額控除が適応されなくな

- インボイスの発行と保存が義務化される

それぞれ解説していきます。

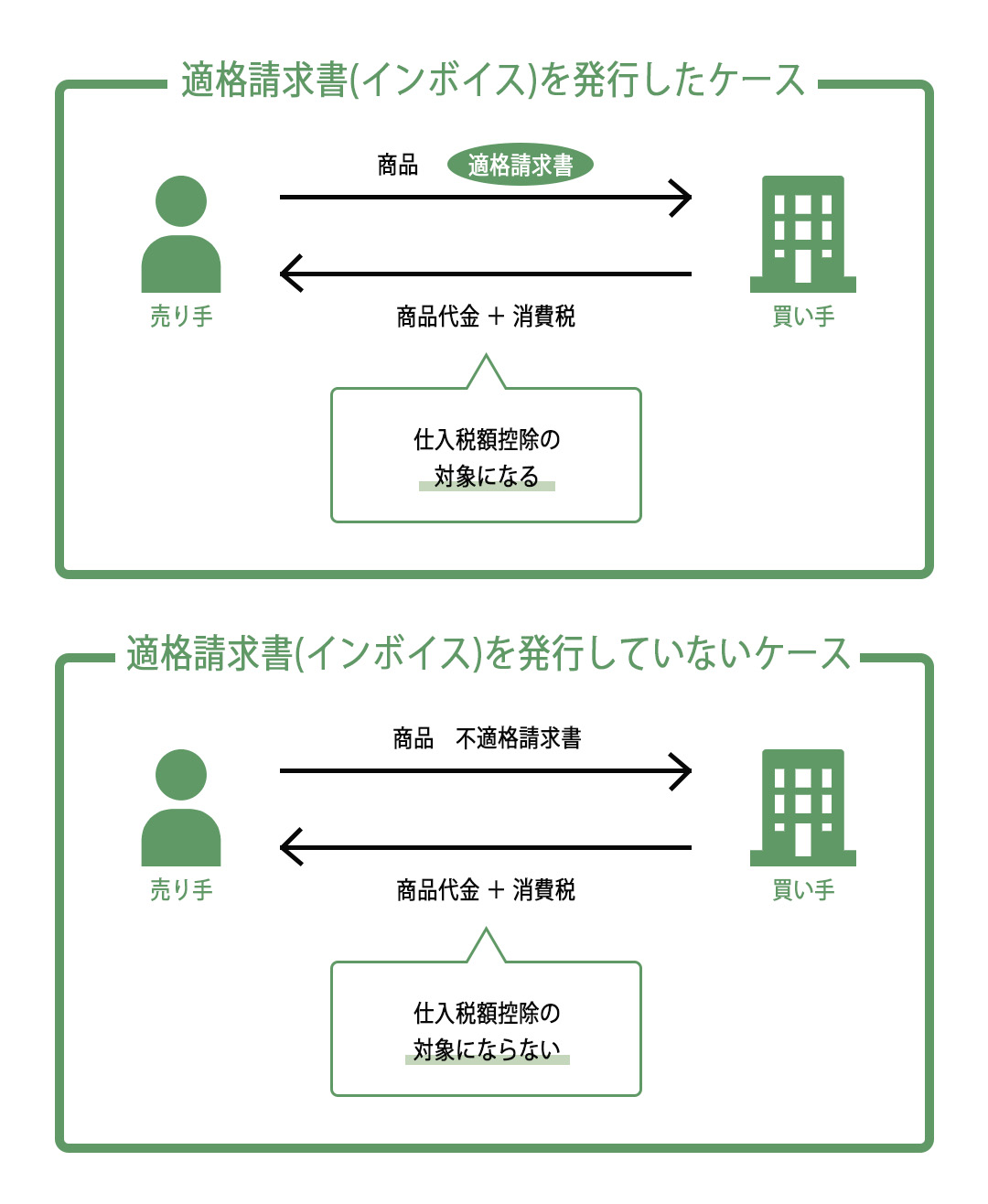

1. 免税事業者からの仕入れに仕入額控除が適応されなくなる

インボイス制度が導入されることで、仕入額控除を受けることが義務付けられます。免税事業者が消費税を負担しないため、その分の税額控除を行うことが求められます。

従来は、免税事業者が仕入れた商品やサービスの税額控除ができない場合がありましたが、インボイス制度により、問題が解決可能です。インボイス制度が導入されると、仕入れた商品にかかった消費税額をインボイスに記載し、税務署に提供することで、その分の税額控除が受けられるようになります。

インボイス制度により、免税事業者は仕入れにかかった消費税の税額控除を受けるために、インボイスの保管と提供が必要となります。そのため、免税事業者にとって税務手続きが楽になり、納税額の削減につながります。

2. インボイスの発行と保存が義務化される

インボイス制度により、取引時に発行したインボイスの保存と提供が義務化されます。インボイスに税務上の取引内容が記録されるため、取引先の信頼性を確保可能です。

従来は、インボイスの発行や保存が任意であり、不正な取引が行われる可能性があったため、義務化される流れになっています。インボイス制度により、取引時に発行したインボイスの保存と提供が義務付けられることで、不正な取引を防止できます。

インボイス制度の経過措置とは

インボイス制度が始まると、取引内容や取引先の選び方などが変わることが予想されるでしょう。多くの企業や個人事業主、フリーランスに影響を与えることが予想されます。インボイス制度の影響を緩和するために、2029年9月30日までの経過措置が設けられました。

経過措置の期間中は、適格請求書発行事業者でない企業からの仕入れにも一定割合の仕入税額控除が適用されます。最初の3年間は控除割合が80%、次の3年間は50%と、期間によって控除割合が異なります。経過措置による仕入税額控除を利用する場合は、帳簿にその旨を記載する必要があることに注意しましょう。

【対象者別】インボイス制度導入後にするべきこと

インボイス制度の導入後にするべきことがあります。しかし、対象者によってやるべきことが変わるため、それぞれの行動を解説します。

- 課税対象者の場合

- 免税事業者の場合

それぞれ手続きを間違えないように注意しましょう。

課税対象者の場合

課税対象者は適格請求書を発行できるよう、取引先とのやりとりを見直し、必要に応じて改善することが大切です。適格請求書を発行できない場合は、仕入れた費用の一部が課税対象となることがあります。取引先が適格請求書を発行するよう依頼したり、必要な情報を取りそろえたりすることが重要です。

インボイスの発行と保存が義務化されるため、発行したインボイスの内容を正確に記録することが求められます。インボイスには、売上金額や消費税額、取引先の情報などが含まれるため、記録に誤りがあると税務署から指摘を受ける可能性があります。正確な情報を記録するためには、経理システムの導入や業務プロセスの見直しが必要です。

免税事業者の場合

インボイス制度が導入された場合、免税事業者が取引する課税事業者が適格請求書発行事業者であるかどうかを確認する必要があります。

もし、適格請求書発行事業者でない場合、免税事業者からの仕入れに対しては仕入額控除が適用されません。免税事業者自身が適格請求書発行事業者としてインボイスを発行する場合は、正しい形式での発行が求められます。

具体的には、必要事項が記載された電子データ形式での発行が必要であり、紙媒体での発行は認められません。さらに、発行したインボイスの保存期間が10年間となっているため、保存方法も適切に行う必要があります。

インボイス制度の何が問題なのか

インボイス制度が始まると、免税事業者に仕事を発注した場合、発注事業者が仕入税額控除を受けられなくなる点が問題として挙げられます。課税事業者は、消費税分の支払いが増えるため、免税事業者との取引を行うことがデメリットになります。

課税事業者を優先的に取引する傾向が生まれるため、今後も免税事業者が取引を継続する場合、消費税の負担分は誰がどのように負担するかを考える必要があります。

インボイス制度のメリット2選

インボイス制度のメリットは主に下記の2つです。

- 電子データによる業務効率化

- 取引先を広げられる可能性がある

それぞれ解説していきます。

1. 電子データによる業務効率化

インボイス制度により、業務がスムーズかつ効率的になります。紙ベースの請求書から電子データに移行することで、業務プロセスが簡略化され、業務の効率化が図られます。

例えば、インボイス制度により、発行した請求書のデータをデータベースに保存できるため、必要な情報を簡単に検索可能です。また、電子データを使った自動化も進んでおり、請求書の作成や支払いの処理などが自動化されることで、業務の効率化が促進されます。

インボイス制度により業務の効率化が図られるため、時間やコストを節約でき、企業にとって大きなメリットとなります。

2. 取引先を広げられる可能性がある

インボイス制度の導入により、取引先を広げる可能性があります。インボイス制度では取引先が適格請求書発行事業者であることが求められるため、条件をクリアした企業との取引が可能です。また、適格請求書の要件を満たせば、取引先が国内に限らず海外にも広がります。

インボイス制度の導入により、適格請求書発行事業者との取引が可能となり、業務の幅が広がるため、収益の向上を目指せるでしょう。

インボイス制度のデメリット2選

インボイス制度のデメリットは下記の2つです。

- 消費税の納税額が増える

- 仕事の報酬が減る可能性がある

それぞれ解説していきます。

1. 消費税の納税額が増える

インボイス制度導入によって、消費税の納税額が増える可能性があります。免税事業者は、適格請求書発行事業者になれますが、税務署に申請書を提出し、課税事業者に転換しなければなりません。

しかし、転換には消費税の支払いや手続き、請求書のフォーマット変更などの業務が増えるため、事業に負担をかける可能性があります。事業者は、インボイス制度の導入によって、消費税の納税額が増える場合があることを念頭に置きながら、正確かつ効率的な納税を行いましょう。

2. 仕事の報酬が減る可能性がある

インボイス制度によって、仕事の報酬が減る可能性がある点がデメリットの1つです。インボイス制度において、取引先が課税事業者である場合、請求書に含まれる消費税分が取引先に支払われます。自分自身で納める必要がある消費税が減るため、受け取る報酬もそれに伴い減少する可能性があります。

例えば、個人事業主が課税事業者から仕事を請け負った場合、請求書に含まれる消費税分は課税事業者が納めます。自身で消費税を納める必要がなくなるため、受け取る報酬が減少するでしょう。

インボイス制度は消費税の取り扱いが変更されるため、仕事の報酬が減る可能性があります。しかし、必ずしも報酬が減るわけではなく、個人事業主や中小企業などの事業者は、自身の事業状況や取引先との関係性を考慮し、適切に対応することが大切です。

インボイス制度がフリーランスに与える影響とは

インボイス制度がフリーランスに与える影響を理解することで、今後自分の事業の方向性を考えるきっかけにできます。インボイス制度がフリーランスに与える影響は主に下記の3つです。

- 発注者から消費税分の報酬下げが行われる可能性がある

- クラウドソーシングの体制が変化する

- 課税事業者に仕事の依頼が集中しやすい

それぞれ解説します。

発注者から消費税分の報酬下げが行われる可能性がある

インボイス制度の導入により、フリーランスの報酬が減少する可能性があります。フリーランスの報酬は、仕事の対価と消費税の2つから成り立っています。しかし、発注者側からすると、報酬から消費税分を差し引いた金額で発注することで、税額控除の損失を避けられます。そのため、消費税分の報酬値下げが起こる可能性があるのです。

今後のフリーランスの報酬は、本来の消費税分の金額を差し引いた単価でも取引されることが増える見込みです。フリーランスの報酬単価が下がることも予想されています。ただし、値下げを受け入れるかどうかはフリーランス自身の判断に委ねられます。

クラウドソーシングの体制が変化する

インボイス制度の導入により、クラウドソーシングのシステムの体制が変化する可能性があります。これまで、クラウドソーシングの発注者の中には免税事業者も多く存在していました。

しかし、インボイス制度が導入されることで、このような免税事業者は淘汰される可能性があります。クラウドソーシング業者は自ら発注者として案件を受注し、その案件をフリーランスに発注するような仲介業者のようなシステムに変わることが考えられます。体制の変化によりクラウドソーシングにはより優秀なフリーランスが求められることになり、門戸が狭くなることが予想されるでしょう。

課税事業者に仕事の依頼が集中しやすくなる

インボイス制度が始まると、課税事業者に仕事の依頼が集中しやすくなります。発注者の視点から見ると、インボイス制度によって免税事業者に案件を発注するメリットは少なくなるため、課税事業者に発注することが増えると考えられます。

フリーランスの中でも課税事業者に属する人たちには仕事が集中するでしょう。一方で、免税事業者にとっては仕事の受注量が減少する可能性があるため、注意が必要です。

インボイス制度導入について買い手が対応すべきことを3つ紹介します。

- 適格請求書発行事業に登録

- 販売システムが適格請求書に対応できるか確認

- 簡易課税制度を検討

それぞれ確認していきます。

適格請求書発行事業者に登録

適格請求書(インボイス)を発行できる事業者は、適格請求書発行事業者に限られています。所轄の税務署に「適格請求書発行事業者の登録申請書」を提出して、審査・登録を受ける必要があります。

しかし、登録を受けるためには、法人や個人事業主、フリーランスを含む、消費税の課税事業者である必要があります。免税事業者は登録ができません。2023年10月1日からインボイス制度が導入されるため、登録を受けるためには、2023年9月30日までに登録申請書を税務署に提出する必要があります。

販売管理システムが適格請求書に対応できるか確認

販売管理システムが適格請求書に対応できるか確認する必要があります。適格請求書を発行するには、現在使用している請求書フォーマットを、適格請求書に必要な記載事項を含めたものに変更しなければなりません。

既存の販売管理システムや請求書発行サービスを利用している場合は、自動的に適格請求書に対応する可能性が高いですが、自社独自のシステムやExcelなどで請求書を作成している場合は、インボイス制度が導入される前に必ずフォーマットを確認する必要があります。

簡易課税制度を検討

売上が5,000万円以下の中小企業の場合、簡易課税制度の利用を検討しましょう。簡易課税制度は、取引先から受け取った消費税に、一定のみなし仕入れ率を乗じることで、計算します。ただし仕入れ率は下記の6つの事業区分にわけられています。

- 第1種区分・・・卸売業

- 第2種区分・・・小売業

- 第3種区分・・・農業、林業、漁業(飲食料品の譲渡に係る事業を除く)・鉱業、建設業、製造業(製造小売業を含む)・電気業、ガス業、熱供給業および水道業

- 第4種区分・・・第1種事業、第2種事業、第3種事業、第5種事業、第6種事業以外の事業

- 第5種区分・・・運輸通信業、金融業、保険業、サービス業

- 第6種区分・・・不動産業

経理業務の手間が増加することが懸念される場合には、消費税簡易課税制度の導入を検討し、税務署に「消費税簡易課税制度選択届出書」を事前に提出しましょう。

インボイス制度導入について売り手が対応すべきこと

インボイス制度導入について売り手が対応すべきことを2つ紹介します。

- 請求書や納品書などの保存

- 区分記載請求書は経過措置を適用し対応

それぞれ解説します。

請求書や納品書などの保存

適格請求書や適格簡易請求書、適格返還請求書などの保存をきちんと行いましょう。保存の方法は、電子メールやインターネット上の電子データでも可能です。保存期間については、交付日またはサービス提供日の属する課税期間の末日の翌日から2ヶ月を経過した日から7年間保存する必要があります。

区分記載請求書は経過措置を適用し対応

インボイス制度が導入される2023年10月1日から一定期間は、区分記載請求書と同じ項目が記載された請求書を保存し、帳簿する必要があります。経過措置の適用を記載することで、仕入税額相当額の一定の割合を仕入税額として控除可能です。経過措置の期間は2023年10月1日から2029年9月30日までで、期間によって仕入税額控除割合が異なります。

2023年10月1日から2026年9月30日までの期間は仕入税額相当額の80%、2026年10月1日から2029年9月30日までの期間は仕入税額相当額の50%が控除できます。ただし、記載事項が不足している場合や期限を過ぎた場合などは控除が受けられないので注意が必要です。

タックスコムを活用してインボイス制度を理解しよう

本記事では、インボイス制度についてメリット・デメリットなどを紹介しました。

インボイス制度とは「インボイス(適格請求書)」を用いて行われる、税金の申告・納付の制度のことです。インボイス制度を利用するときは、インボイスの発行や仕入控除額控除などの手続きが必要になります。

「いざインボイスのことを勉強しよう」と思っても難しい部分が多いことも事実です。直接税理士に聞いた方が理解しやすい方も多いでしょう。

※注:税理士にインボイス制度について相談されたい方、会社設立から相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

- 税制改正で「交際費の5千円基準」が「1万円」へ拡充!経営者が押さえておきたいポイントをわかりやすく解説!令和6年度の税制改正により、「交際費の5[...]

- 予防接種費用は経費で落ちる?落ちない?コロナウイルス感染症の影響でテレワークが[...]

- 銀座の不動産王が脱税で実刑判決が確定「銀座の不動産王」と呼ばれた男・川本源司[...]

- 取引先に免税事業者がいたらどうする?インボイス開始にむけ経営者が知っておきたいポイントを分かりやすく解説!インボイスは、課税事業者であるインボイス[...]

- オンライン飲み会は経費で落ちる?会計処理はどうすればいい?新型コロナウイルス感染症の影響で、歓送迎[...]

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ