知っておきたい「創業計画書」!日本政策金融公庫の審査に通りやすいポイントをわかりやすく解説!

これまでの経験を活かして独立し、事業を始めたいと思う一方で、資金調達の方法がわからず悩んでいる方も多いのではないでしょうか。

開業時の資金調達の一つに、日本政策金融公庫から融資を受ける方法があります。このとき、ポイントを押さえた「創業計画書」を作成することにより、融資の審査が通りやすくなるため、書き方のコツを押さえておくことはとても重要です。

この記事では、日本政策金融公庫の審査のポイントと、審査に通りやすい「創業計画書」の書き方について分かりやすく解説します。

目次

日本政策金融公庫の創業計画書とは?

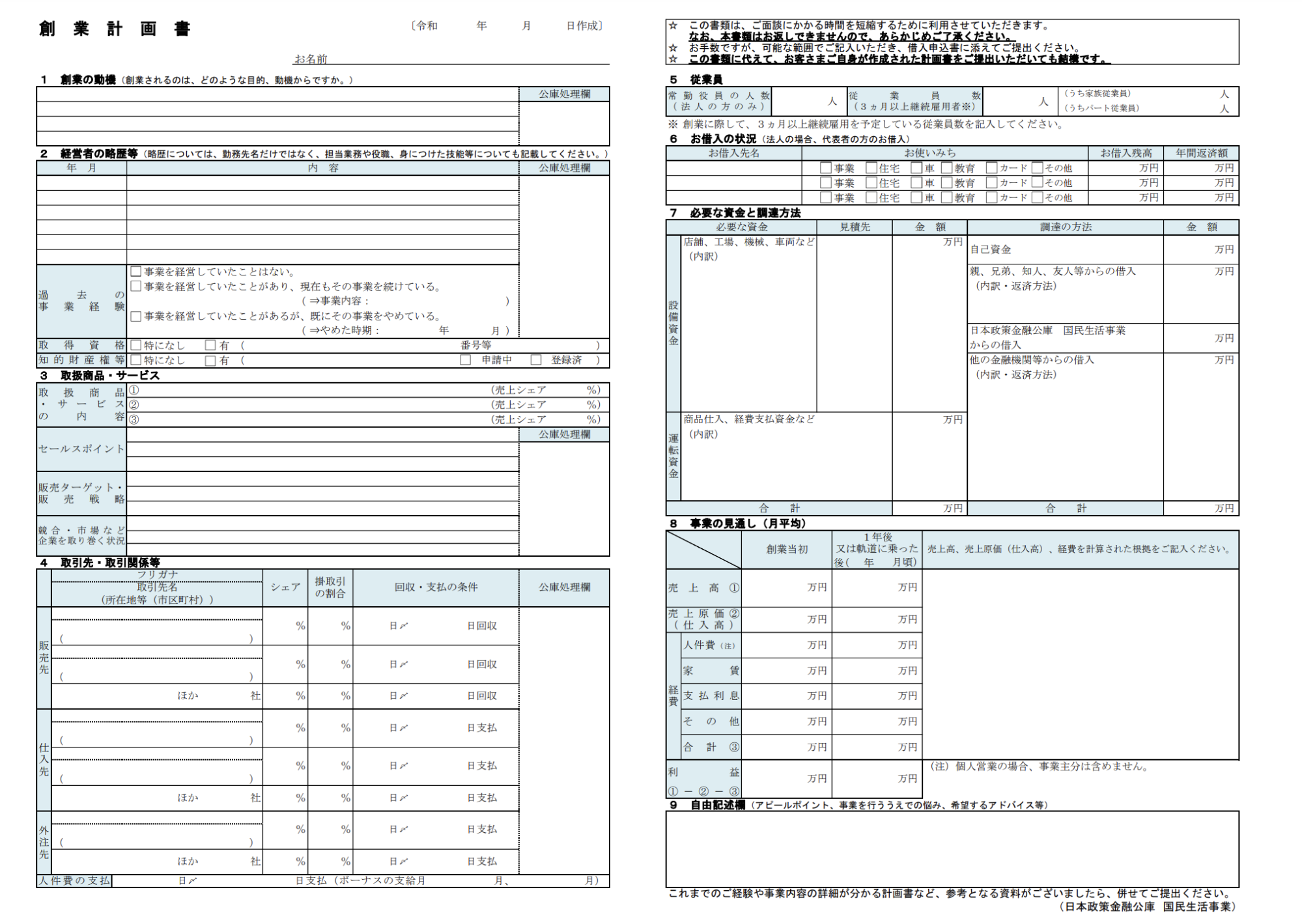

「創業計画書」とは、新たに事業主としてビジネスを始める方などが「日本政策金融公庫(以下、公庫)」に融資を申し込む際に必要な書類です。

創業計画書は、創業の動機やこれまでの経歴、事業計画などを記載するもので、この書類を元に融資の審査などがおこなわれます。

なお、書式については、日本政策金融公庫ホームページよりダウンロードが可能です。

出典:日本政策金融公庫「創業計画書」

日本政策金融公庫の審査のポイント

融資の審査を受ける前に、自己資金の貯蓄など事業開始に向けた準備が必要です。

日本政策金融公庫のホームページでは、新たに事業をはじめる方を対象とした「創業の手引き」が公開されています。

この手引きには「創業に関するガイドライン」が示されているため、記載された内容を読み解くことで審査通過のヒントを得ることができます。

ここでは、その中でも特に重要な「3つのポイント」について詳しく解説します。

自己資金は十分か?

自己資金とは、開業時に必要な資金のうち、開業前に自ら貯蓄して賄うものを指します。

日本政策金融公庫総合研究所によると、2022年度の新規開業企業は、開業時に必要な資金のうち、平均21.3%を自己資金によって賄っています。

開業当初は、売上が計画より伸び悩むことがあり、借入に頼った資金の計画を立てることはリスクが高いため、開業時に平均値である約20%の自己資金を確保できているかを確認しましょう。

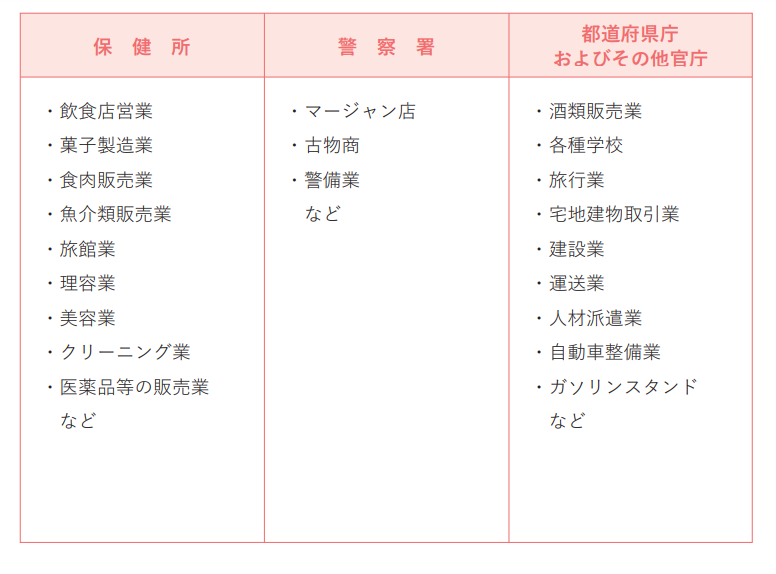

必要な許認可を取得しているか?

許認可とは、法令に基づいた必要な公的機関による許可、 認可、登録、免許、指定、届出および認証のことを指します。

具体的には、美容室を開業する場合における「美容師の免許」の取得や、「保健所による検査」に通過することなどが挙げられます。

出典:日本政策金融公庫「創業の手引き」

許認可を取得せずに事業をおこなうと営業停止の処分を受ける可能性があり、返済リスクが生じます。

したがって、必要な許認可を取得しているかどうかは、審査時に必ず確認されるため、特に注意する必要があるでしょう。

なお、会社設立時の融資については、個人事業主が法人化する場合を除き、基本的には法人設立後に融資を申し込むことになります。したがって、この場合も、原則として必要な許認可を事前に取得しておく必要があります。

売上高や利益の予測は実現可能か?

事業計画をつくるには、売上高や費用を予測し、そこから算出される利益を計算して書類を作成する必要があります。

売上高を予測する際は根拠が必要であり、そのためには、売上を複数の要素に切り分けて考える方法が有効です。

ここでは、簡単な例を挙げて説明します。

あなたは、からあげ専門店を開き、年中無休でからあげを1個100円で販売するとします。

また、唐揚げ店を開業した知人より、毎日平均1,000個の唐揚げが販売出来たとの情報を得ています。

このとき、「年間売上高=からあげの単価×一日の販売個数×365日」と要素に分けて、売上の根拠付けをおこなうことが可能です。

![]()

費用については、ここでは「創業計画書」と同様に、「売上原価」「人件費」「家賃」「支払利息」「水道光熱費」「その他」といった項目で考えていきましょう。

「売上原価」は、商品製造時の原材料費などを指します。先ほどのからあげ専門店の例であれば、からあげ1つを作るにあたっての鶏肉代や油代、小麦粉代を計算し、それを製造個数と掛け合わせることで、予測をすることが可能です。

「人件費」は、従業員を雇うための給与などを指します。ハローワークインターネットサービスの求人検索などで同業種の求人の給与水準を参照し、必要な従業員数や勤務時間を掛け合わせることで算出することが可能です。

「家賃」については、店舗や事務所を賃貸するためにかかる費用で、不動産会社の物件案内などを参考にするとよいでしょう。

「支払利息」は、金融機関からの借入に対し支払う利息をいい、借入予定額に金利をかけることで計算できます。

正確な金利については、公庫との融資相談などで案内されるので、ここでは年利3%など仮の数字で計算するとよいでしょう。

「水道光熱費」については、電気代や水道代、ガス代などを指します。地域や業種によって大きく異なるため、同業種で営業している知人や自身の経験を踏まえて予測をするとよいでしょう。

「その他」の費用については、事業によっても異なりますが、たとえば、飲食店内のWi-Fiを整備するためのインターネット代など、上記5つに該当しない費用を思いつく限りリストアップし、見積書やサービスを紹介するホームページなどから費用に関する正確な情報を集め、予測をたてるとよいでしょう。

このように、項目毎に根拠のある予測を立てることで、より正確な費用を算出することができます。

審査に通りやすい「創業計画書」の記入例

事業開始に向けた準備が整ったところで、創業計画書の作成をおこないます。日本政策金融公庫の創業計画書は、大きく「創業動機・ビジネスモデル」「資金計画」「収支計画」の3つの要素から構成されています。

ここでは、創業計画書の見本を元に、この3つの要素について詳しく解説します。

創業動機・ビジネスモデルについて

創業動機やビジネスモデルについては、成功しやすいビジネスに必要な3つの要素である「やりたいこと」「できること」「ニーズ」がそろっていることをアピールする必要があります。

「やりたいこと」をアピールしているか?

自分が「やりたいこと」でなければ、事業で直面する困難を乗り切れないことがあります。

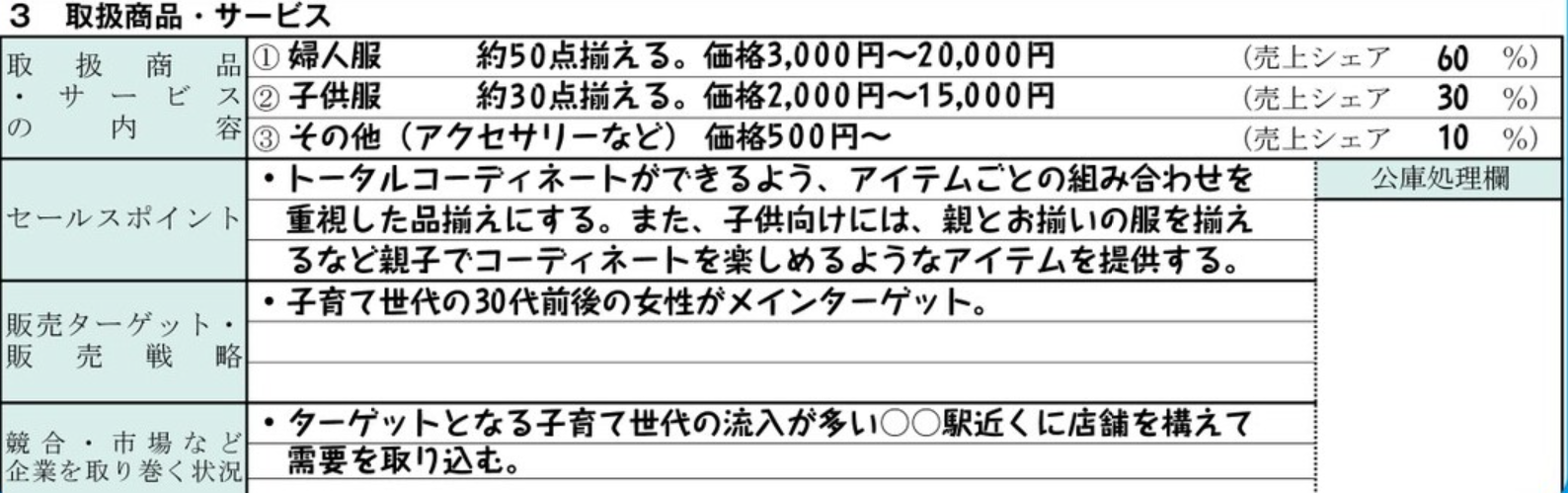

審査担当者に、開業する事業が「やりたいこと」だとアピールするためには、なぜやりたいのかをわかりやすく記載し、具体的にどんな商品・サービスで商売をしたいのかを「取扱商品・サービスの内容」に記載する必要があります。

特に「取扱商品・サービスの内容」では、下図のように、具体的な数字を用いて商品の種類や価格帯を記入することで、審査担当者が書面だけでも「やりたいこと」を想像しやすくなります。

出典:日本政策金融公庫「創業計画書 記入例」

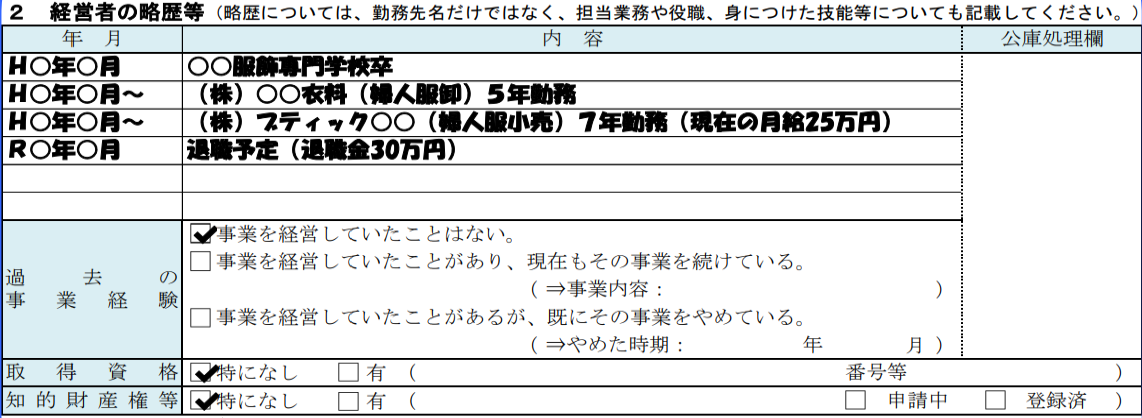

「できること」をアピールしているか?

自分で「できること」でなければ、事業は成功しにくいでしょう。そのため、審査担当者に開業する事業のノウハウや人脈があることをアピールする必要があります。

「経営者の略歴等」には、下図のように、学校での学習経験や同業での就業経験などを記載するなど、開業する事業に関連する経歴はもれなく記載するとよいでしょう。

出典:日本政策金融公庫「創業計画書 記入例」

「ニーズ」をアピールしているか?

一般的に、需要があるものでなければ収入は得られません。審査担当者に、開業する事業にニーズがあることをアピールするには、顧客のターゲット層や他社と比較した時の強みなどを記載する必要があります。

具体的には、下図の「販売ターゲット・販売戦略」に記載されている「子育て世代の30代前後の女性がメインターゲット」のように顧客のターゲット層を明確にし、「セールスポイント」には、他社と比較した自身の強みを記載するとよいでしょう。

出典:日本政策金融公庫「創業計画書 記入例」

資金計画について

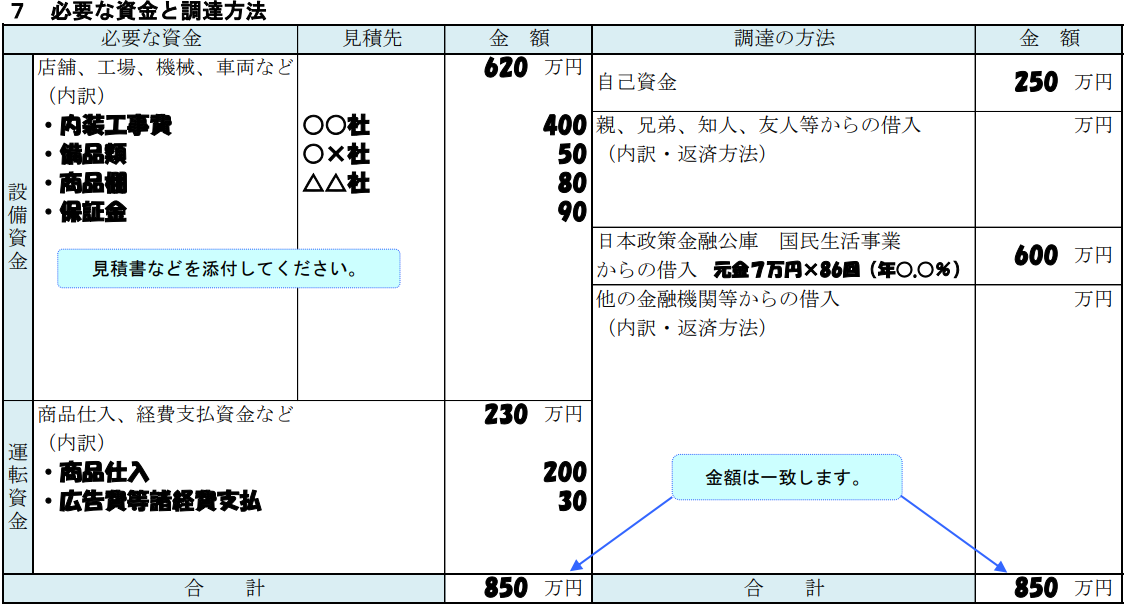

融資を申し込むには、どんな理由でいくら資金が必要かを明示する必要があり、創業計画書の「必要な資金と調達方法」に明確に記載することが重要です。ここでは、「必要な資金」と「調達の方法」に分けて説明します。

必要な資金には何を書けばよい?

必要な資金には、事業を始めるために必要な「設備資金」「運転資金」を書く必要があります。

「設備資金」とは、店舗、機械や車両などの取得費用や、内装工事費などの固定資産取得に付随する工事などにかかる費用を指します。「設備資金」が必要な場合は、必ず見積書を添付し、予定費用を明らかにすることが大切です。

また、「運転資金」とは、商品の仕入費用や広告費・人件費などの「設備資金」以外の費用を指します。必要な運転資金は、中小企業基盤整備機構によると、毎月支払う経費の2~3ヶ月分あると安心だとされています。

なお、特に「設備資金」で記載した資金については、借入を受けた場合、ここに記載した用途の通りに利用することが求められます。

資金の使途を勝手に変更した場合、金融機関は、利率の引き上げをおこなうケースがあり、最悪の場合は、全額繰上請求(融資金を速やかに返還することを求められること)をおこなう場合もあります。

公庫による資金使途の調査や、会計検査院という外部検査で使途の変更が発覚し、問題となるケースが実際に起きているため、何かしらの事情で資金の使途を変更する場合は、公庫の担当者に相談しましょう。

調達の方法には何を書けばよい?

調達の方法には、必要な資金をどう確保するのかについて記載する必要があります。

まずは「自己資金」と、必要に応じて「親、兄弟、知人、友人等からの借入」欄に金額を記載します。

「必要な資金」から、上記2つを差し引いた額が「金融機関からの借入が必要な金額」となりますので、公庫からの融資金のみで賄う場合は、その額を記載しましょう。

出典:日本政策金融公庫「創業計画書 記入例」

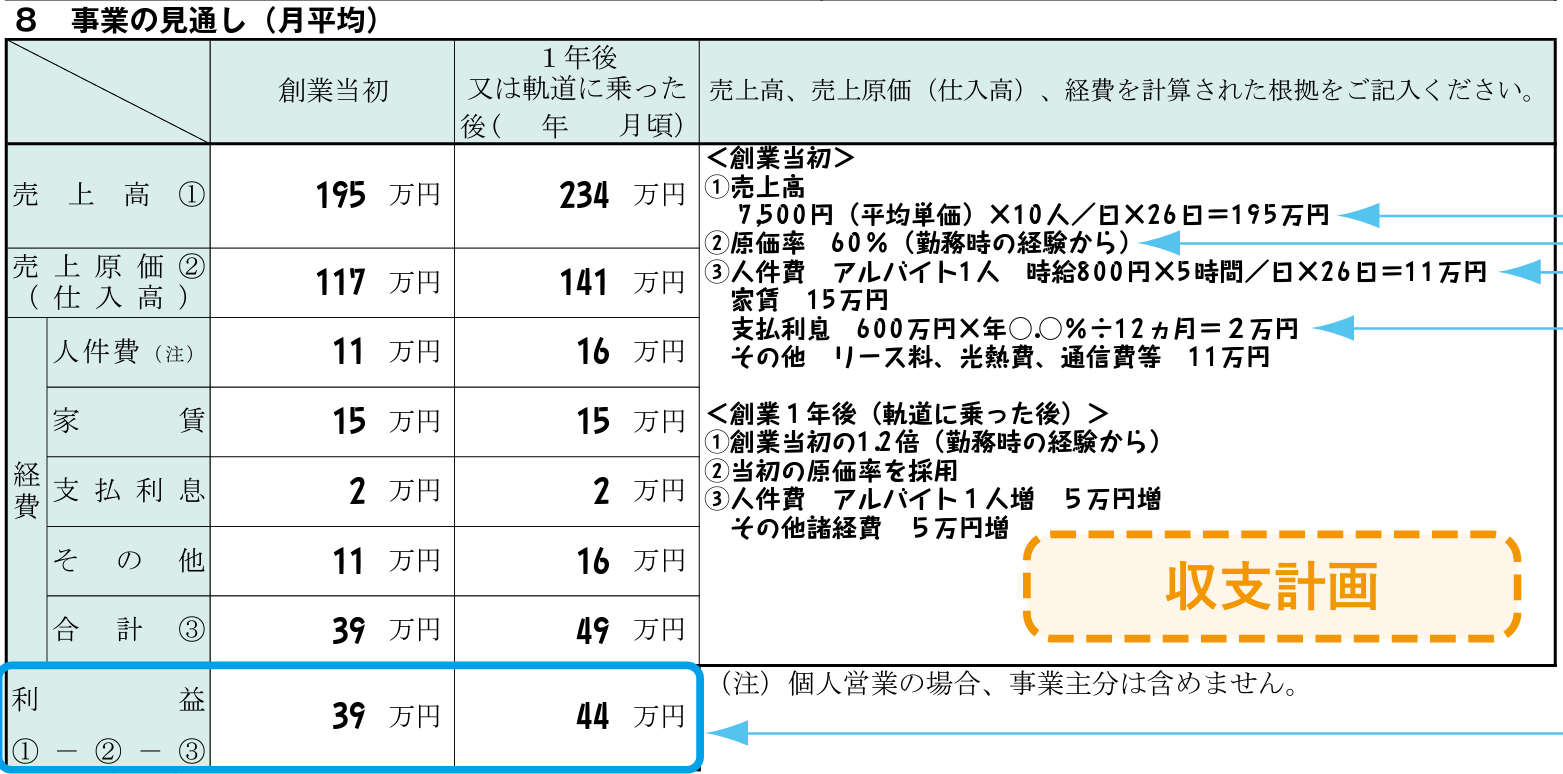

収支計画について

収支計画とは、予測している売上高や費用、利益を具体的に記載する計画書のことです。

公庫の創業計画書では「事業の見通し(月平均)」に記載します。「事業の見通し(月平均)」では、開業してすぐの収支計画と開業1年後、もしくは、事業が軌道に乗った時の収支計画の2つを記載します。

ここで、注意すべき点は、売上高や経費などは数字だけでなく、たとえば人件費であれば「アルバイト1名×時給800円×5時間/日×26日=11万円」のように、必ず根拠を明確にして記載することです。

金融機関では、この人件費の例の場合、「設定された時給は低すぎないか」もしくは、店舗面積に対してアルバイトの人数が足りないため、「もっと人件費が嵩むのではないか」等、詳細に審査します。

したがって、具体的な根拠が書かれていない場合は、金額の妥当性を検証する術がないため、それが理由で審査に通らないこともあるでしょう。

出典:日本政策金融公庫「創業の手引き」

日本政策金融公庫の新規開業資金とは?

ここでは、公庫による創業関連の融資制度のうち、幅広い方の創業・スタートアップを支援する「新規開業資金」について詳しく解説します。

新規開業資金の概要

新規開業資金とは、新たに事業を始める方、もしくは、開業後7年以内の方を対象にした事業に必要な設備資金や運転資金に関する融資をいいます。

新たに事業を始める方もしくは、事業開始後税務申告を2期終えていない方については、「創業支援貸付利率特例制度」が適用され、金利が通常より0.65%優遇されます。

さらに、要件に合致すれば担保や保証人が不要な「新創業融資制度」を利用することができます。この制度は、不動産などの資産がない方でも融資を受けられることから、非常に便利な貸付制度だといえるでしょう。

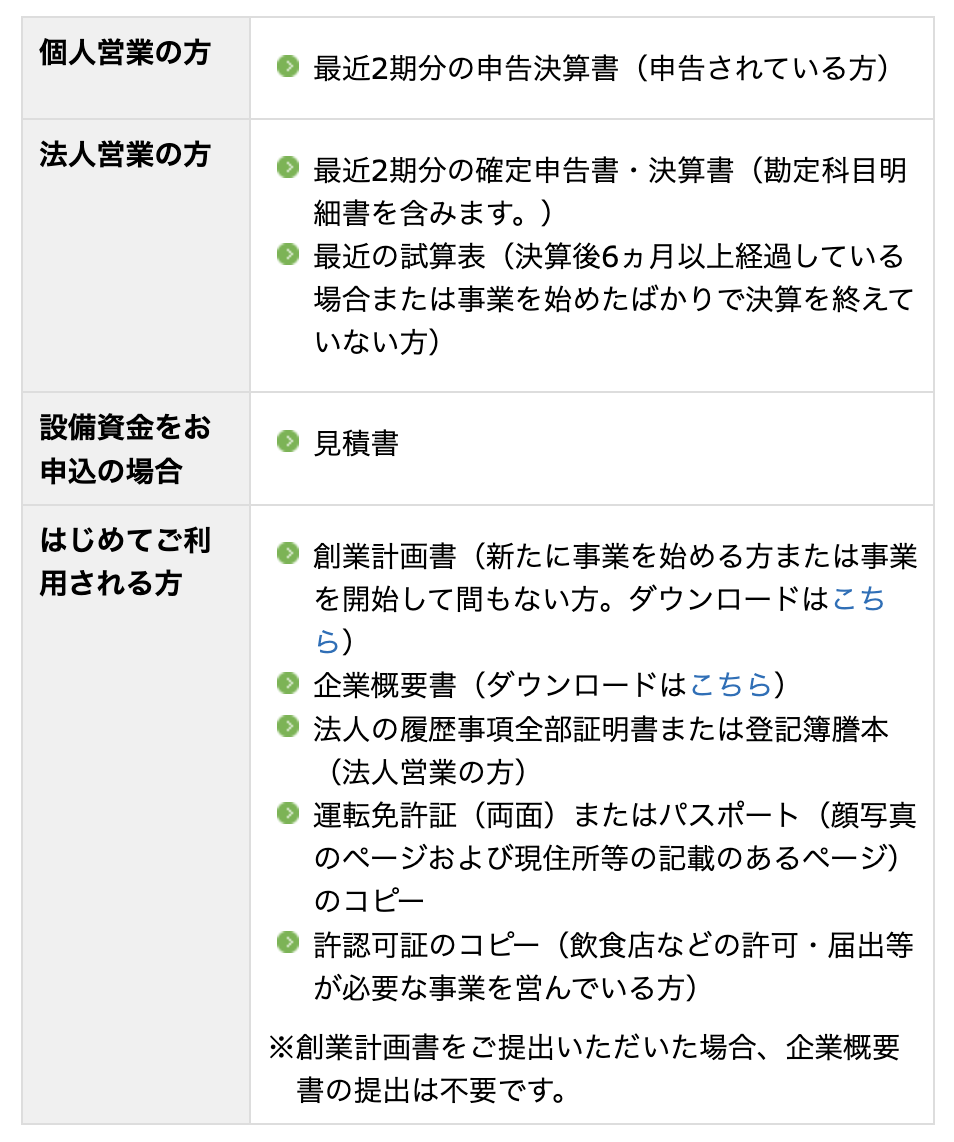

融資申し込みに必要な書類は?

事業開始前に融資を申し込む場合は、「創業計画書」「法人の履歴事項全部証明書」または「登記簿謄本(個人事業主は不要)」「身分証明書」「許認可証のコピー」が必要です。

なお、既に事業を開始している場合は、「直近2期分の確定申告書1式(法人の場合は決算書1式も含む)」や「直近の合計残高試算表」が必要となります。

その他、融資審査をおこなうなかで提出を求められる書類もありますが、ケースバイケースとなるので、公庫の担当者に指示を仰ぐとよいでしょう。

出典:日本政策金融公庫 「個人企業・小規模企業の方」

借入以外で創業時の資金を確保する方法は?

ポイントを押さえた創業計画書を作成しても、融資の審査に通らないこともあるでしょう。ここでは、融資を受けられなかった場合に、どのように資金を確保すればよいのかについて詳しく解説します。

自己資金をさらに用意する

融資の審査が通らない要因としては「貯金が不十分で借入が多くなりすぎること」が挙げられます。

そのため、非常にシンプルな方法ではありますが、貯蓄等により自己資金を厚くしてから、再度事業を計画しなおしたうえで、公庫を始めとする金融機関の借入審査に再度申し込むのも有効でしょう。

出資を募る

開業を検討しているビジネスが革新的である場合は、投資家などからの出資を得ることで資金を募ることができるかもしれません。

また、最近では、自身の開業の思いをインターネット上で発信し、共感を得ることで資金を募る「クラウドファンディング」も盛んにおこなわれています。そのため、このような方法を用いて資金を確保するのも一つの手でしょう。

補助金・助成金を応募する

補助金や助成金に応募して、資金を確保する方法もあります。経済産業省、中小企業庁による「ミラサポplus」という補助金などの総合支援サイトがその代表例です。

自身の事業に該当する補助金や助成金に応募することで、資金を確保できることがあります。なお、応募書類などの作成が難しいケースもあるため、その場合は、税理士などをはじめとする専門家に相談をするとよいでしょう。

まとめ

この記事では、日本政策金融公庫の審査のポイントと、創業計画書の書き方について解説をしました。

日本政策金融公庫の審査については「自己資金は十分か?」「必要な許認可は取得しているのか?」「売上高や利益の予測は実現可能か?」について確認することがポイントです。

また、日本政策金融公庫の創業計画書は、大きく「創業動機・ビジネスモデル」「資金計画」「収支計画」の要素で構成されており、創業計画書を作成する際は、アピールすべきポイントを盛り込むと融資の審査に通りやすくなります。

そのため、資金調達の方法の一つとして日本政策金融公庫からの融資を検討する場合には、この記事で紹介した「創業計画書」の書き方や審査のポイントを参考に、申し込みの準備をすすめるとよいでしょう。

※注:税理士に「日本政策金融公庫の創業計画書」について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ