法人に税務調査が入る確率は?調査で注意したいポイントについてもわかりやすく解説!

経営者にとって、税務調査は常に心配の種でしょう。

日々対策を講じているとはいえ、実際の調査における注意すべきポイントについて把握している経営者は少ないかもしれません。

この記事では、法人が税務調査を受ける確率や調査対象となりやすい法人の特性、そして税務調査で留意すべきポイントについて詳しく説明します。

日常的に適切な対策をおこなっていれば、税務調査を過度に心配する必要はありません。税務調査についての正確な知識を身に付けるために、ぜひ最後までお読みください。

目次

法人に税務調査が入る確率は?

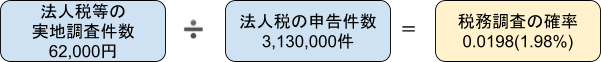

法人に税務調査が入る確率は「約2%」

法人に税務調査がはいる確率は約2%といわれています。

国税庁によると令和4年度の法人税の申告件数は313万件で、法人税等の実地調査件数は6万2000件となっています。この数字をもとに計算すると、令和4年度の税務調査が入った確率は1.98%です。

税務調査は、不正な確定申告や脱税が疑われる会社だけでなく、正しい申告をおこなっている会社も対象となる可能性があります。調査対象に選ばれたからといって、必ず脱税を疑われているわけではないので適切に対応していきましょう。

調査の対象はどのように決定される?

税務調査の対象となる法人は、統括国税調査官が決定します。実際に税務調査をおこなうのは、統括国税調査官の部下にあたる上席国税調査官や国税調査官、事務官といった人々です。

具体的な手順としては、まずKSKシステムが申告内容などを分析し、その結果をもとに税務調査の必要性を数値化します。そして、この数値に統括国税調査官の経験などを考慮して、最終的な税務調査先が決まります。

これが、税務調査先を選定する主な方法です。

税務調査がおこなわれる企業は無作為に決定されるのではなく、不正が疑われる法人が優先されます。

たとえば、昨年と比較して経費が急増した法人や、以前に不正があった法人は調査の対象になる可能性が高いため、注意が必要です。

また、納税者からの報告が税務署に寄せられ、これに基づいて税務調査が実施されることもあります。情報の信憑性はさまざまですが、同業者の嫉妬や法人内の経理担当者による告発も考えられます。

税務調査が入りやすい時期

開業後3年が経っている法人は、税務調査が入りやすいといわれています。また、過去に重加算税の賦課決定を受けている法人の場合も、3年周期で税務調査がおこなわれることがあります。

これは、税務調査では、一般的に「過去3年分」が対象となることが要因といえるでしょう。そのため、日常的に正確な申告と資料作成を心がけることが重要です。

また、税務署が確定申告等で忙しい2月中旬から3月下旬は、税務調査の件数が少ない傾向にあります。この時期は税理士にとっても繁忙期となるため、余程の緊急性や重要性がない限り税務調査は実施されません。

税務調査の対象となりやすい法人は?

税務調査の対象となりやすい法人の特徴は

- 税務調査で指摘を受けたことがある

- 売上規模が大きい

- 調査対象になりやすい業種である

- 顧問税理士がついていない

- その他

といった点です。

それぞれについて、わかりやすく解説します。

税務調査で指摘を受けたことがある

過去に税務調査で不正の指摘を受けたことがある法人は、税務調査が入る可能性が高いといえます。それは、税務署には不正行為や誤りがあった法人に対して、継続的な指導をする必要があるからです。

法人は、税務調査で指摘があった場合は、税務申告を適切に修正したり、経理業務の見直しをしたりすることが求められます。2回目の税務調査では、過去に指摘された事項に対しての改善点や是正措置の説明をおこなうことも必要です。

売上規模が大きい

売上規模が大きい法人は、税務調査の対象となる可能性が高くなります。

その主な理由は、売上規模の小さい法人よりも売上規模の大きい法人の方が、申告ミスの影響が大きくなるためです。

ただし、たとえ売上が小さくても不正や不備のある申告をおこなえば税務調査が入る可能性は高まるため、売上規模にかかわらず、適正な申告や会計処理をおこない健全な経営を心がけることが大切です。

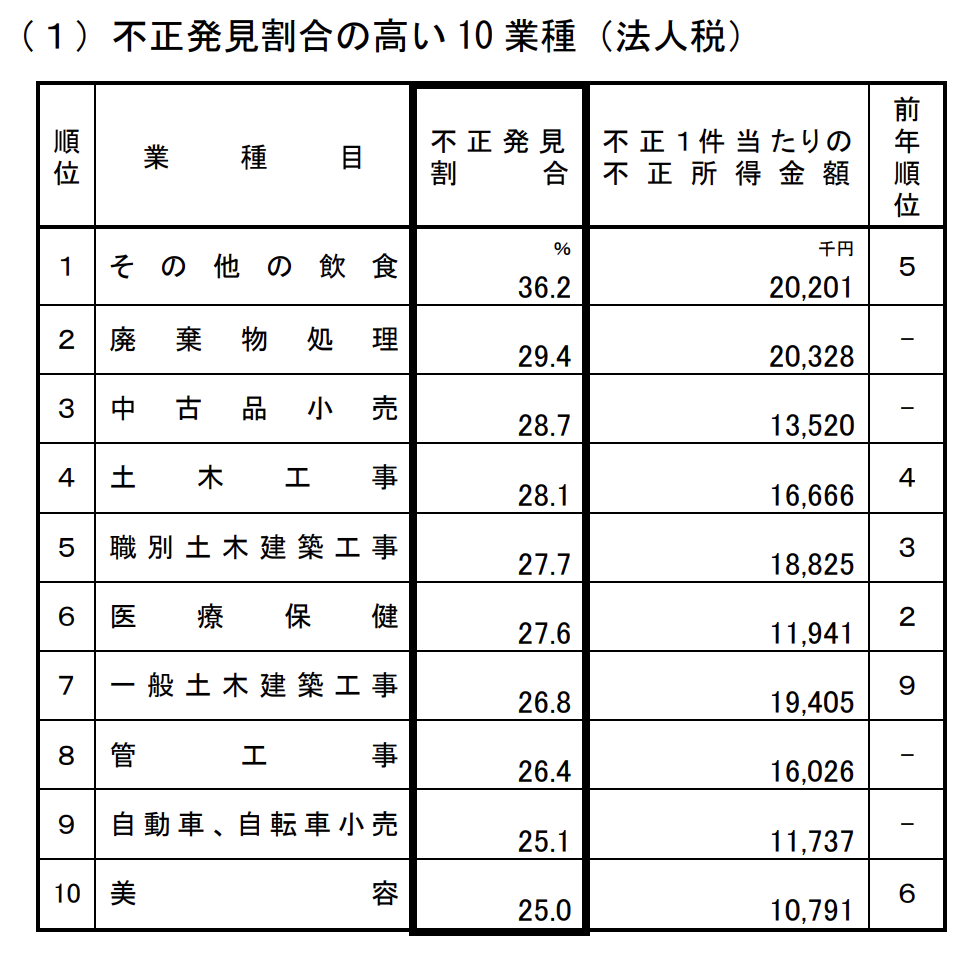

調査対象になりやすい業種である

業種によっては、税務調査の調査対象になりやすいことがあります。

特に、市場の動向や経済状況によって好況となっている業種や過去に不正が多かった業種は、問題がなくても調査対象になる可能性が高くなります。

なお、現金商売である業種やバーやクラブなどの飲食店、土木関係の業種は不正発見の割合が高く、定期的に税務調査の対象となっているため注意が必要です。

出典:国税庁「令和4事務年度 法人税等の調査実績の概要」

顧問税理士がついていない

顧問税理士がついていれば、基本的にミスや不正は発生しません。しかし、顧問税理士がいない法人では、税金の専門家以外が申告書を作成していることも多く、ミスが起きやすくなります。

税務署も顧問税理士がついていない法人はミスが起きやすいと認識しているため、このような法人は税務調査の対象となる可能性が高くなります。

顧問税理士がついていれば税務調査の対応を依頼することもできるため、税務調査に不安のある法人は税理士への相談を検討しましょう。

その他の特徴

ここまで説明した法人以外にも、税務調査を受けやすい法人には特徴があります。

具体的には「業績が悪くないのに赤字の確定申告をしている法人」や「昨年と比較して経費が大きく増えた法人」、「開業してから長期間経っているのに税務調査を受けたことがない法人」などが税務調査を受けやすいといえるでしょう。

業績が悪くないにもかかわらず赤字の確定申告が続いている法人は、税務調査を受ける可能性が高まります。これは、税金を抑えるために不正が行われている可能性があるためです。

また、法人の経費が前年と比べて大幅に増加した場合、その背景や原因を調べるために税務調査の対象となることがあります。特定の経費が高額となっているときは、税務署が経費の実態や妥当性を確認するため、理由や背景を説明できるようにしておきましょう。

さらに、法人が開業してから長期間にわたって税務調査を受けていない場合は、注意が必要です。開業後3年が経過すると税務調査が入りやすくなるといわれているため、適正な申告をおこなっても税務調査の対象になることがあります。

税務調査で注意したいポイントは?

ここでは、税務調査で注意したいポイントについて解説します。実際に税務調査がきても慌てないように、事前に確認しておきましょう。

税務調査の事前準備や当日の注意点

税務調査が入ることがわかったら、申告内容が正しいことを証明するため帳簿書類を準備しておきます。

また、調査当日は真摯に対応することがとても重要です。税務調査官に対して嘘をつくことは絶対にやめましょう。国税通則法第128条第2号により、不正な答弁をおこなうと懲役や罰金が課せられる旨が定められているため、注意が必要です。

なお、反面調査や口座情報などの取引記録の確認もおこなわれるため、税務調査官は申告内容の矛盾に事前に気付いている場合もあります。

税務調査の準備や当日の注意点についての詳細を確認したい方は、こちらの記事もあわせてご覧ください。

はじめての「税務調査」!基礎知識や対応ポイントについてわかりやすく解説!

調査で指摘があった場合はどうする?

税務調査で申告のミスを指摘された場合、修正申告や期限後申告、救済措置の利用等をおこないます。

なお、救済措置は基本的に「再調査請求」→「審査請求」→「裁判」といった流れで実施されますが、税務署と争うことになるため相当の労力がかかり、さらに、裁判になると裁判費用も負担する必要があります。

また、国税不服審判所「令和4年度における審査請求の概要」によると、審査請求時の認容割合(納税者の主張が認められた割合)は令和4年度で7.1%で、そのうち全部認容は2.3%となっているため、その点も踏まえて検討するとよいでしょう。

| ①申告内容に誤りがあった場合 →修正申告 ②申告すべきだったのに申告していないことが判明した場合 →期限後申告 ③指摘に納得できない場合 →救済措置の利用 ※③の場合において指摘内容に納得出来ないときは、「修正申告」「期限後申告」はおこなわない |

不正な申告をおこなっていない場合は、過度に税務調査を恐れる必要はありません。申告に誤りがある場合は修正申告などで対応し、しっかりと税金を納付すれば罰せられることはないからです。

なお、当初の納税額が少なかった場合は、懲役や罰金はないものの、過少申告加算税等のペナルティが課されます。

また、税務調査で質問をされたら、正直に答えることを心がけましょう。

質問に対して即答できない場合は後日回答をすることも可能です。あいまいな回答をする方が印象が悪くなることもあるので、丁寧な説明を心がけましょう。質問された内容だけに返事をすることも、余計な疑いをかけられないようにするためには大切です。

提出した帳簿書類を税務署で預かることもあるため、業務に必要な重要書類は事前にコピーしておくことも忘れないようにしましょう。

まとめ

この記事では、法人に税務調査が入る確率や特に注意が必要な法人の特徴、そして税務調査において留意すべきポイントについて詳しく説明しました。

不正な申告をしている法人や、以前に税務調査を経験した法人等は税務調査の対象となる可能性が高くなるため、特に注意が必要です。

一方で、日頃から適切な対策をおこなっていれば、税務調査を過度に心配する必要はありません。

実際に税務調査がはいった場合は、誠実かつ協力的な態度で税務調査に応じることを心がけ、税理士へ相談するなどの適切な対応をすることで、より円滑に税務調査を乗り切ることができるでしょう。

※注:税理士に税務調査について相談されたい方は、税理士コンシェルジュの『厳選税理士紹介サービス』をご利用ください。実績1万件以上!面談済み税理士1000名の中からピッタリの税理士を無料でご紹介いたします。

税理士コンシェルジュは、2008年のサービス開始以来、株式会社タックスコムが運営する「税理士選びの判断基準」を専門にした紹介サービスです。

会計実務の現場経験をもとに、これまで1,000名以上の税理士と面談し、1万件を超える経営者の相談に向き合ってきました。

私たちは、いきなり税理士を紹介するのではなく、「そもそも税理士を変えるべきか」「紹介を使うべき状況かどうか」といった判断の整理からサポートしています。

無料相談を通じて状況を整理したうえで、必要な場合にのみ、条件に合う税理士を厳選してご紹介しています。

▢こんな記事も読まれています

▢一番読まれている記事

- 小計・合計・総計・計・累計の違いって何?正しい使い方をマスターしよう!

- 決算書の「マイナス三角△」の意味とは?具体的な使い方など日本独特の会計事情

- 所得金額と収入金額の違いとは?確定申告で必要な基礎知識と計算方法

- 金融機関お届け印とは?実印と同じ印鑑で兼用しても大丈夫?

- 「棚卸し」とは?意味や目的、作業方法まで分かりやすく解説

- マネーの虎で最も成功した「フランスロール」成功者の波乱万丈な人生のまとめ

- マイナンバーと預貯金口座が紐付けされるとどうなる?

- 「続柄」の正しい読み方・書き方とは?書き方一覧と基礎知識

- 年商とは?売上高との違いや一般的な使い方など年商の基礎知識

- 税理士への苦情・クレームはどこに言えばいいのか?

税理士コンシェルジュコラム

税理士コンシェルジュコラム

新着・税理士無料相談

新着・税理士無料相談 新着・口コミ

新着・口コミ